日本中小企業金融サポート機構は、申し込みから即日振り込みに対応しているファクタリングサービスを提供しています。一般社団法人だからこそできる低手数料でコストを抑えた資金調達を実現します。

しかし、「日本中小企業金融サポート機構って実際の口コミはどうなの?」「日本中小企業金融サポート機構を利用するメリットが知りたい」と考えている人も多いでしょう。

そこで本記事では、日本中小企業金融サポート機構の口コミと評判を調査しました。日本中小企業金融サポート機構のファクタリング概要や利用するメリット・デメリットも紹介します。日本中小企業金融サポート機構の利用を検討している人は、ぜひ参考にしてください。

日本中小企業金融サポート機構の基本情報

| 対象事業者 | 法人・個人事業主 |

|---|---|

| 手数料 | 1.5〜10% |

| 入金速度 | 最短3時間 |

| 利用可能額 | 上限下限なし |

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 審査通過率 | 95%〜 |

| 必要書類 | ・通帳のコピー(表紙付き、3か月分) ・売掛金に関する資料(請求書・契約書など) ・代表者様の身分証明書(運転免許証・マイナンバーカードなど) |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は、日本全国にファクタリングサービスを提供しています。一般のファクタリング業者としてだけではなく、関東財務局長及び関東経済産業局長が認定する経営革新等支援機関としても認定されています。

認定制度は、税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上の個人、法人、中小企業支援機関等を経営革新等支援機関として認定することにより、中小企業に対して専門性の高い支援を行うための体制を整備するものです。

引用:中小企業庁:経営革新等支援機関

事業者が抱えている経営課題を明確化し、的確な支援を行うことが可能です。特に個人事業主や中小企業をメインにサービスを提供しており、一般社団法人だからできる手数料で資金調達を実現します。

また、日本中小企業金融サポート機構は2社間ファクタリングと3社間ファクタリングの両方を提供しており、事業者の希望す取引形態を選択できます。申し込みから最短30分で審査は完了し、当日中の入金にも対応しています。

申し込み時は通帳のコピーや請求書など、各種4点を提出するだけとなるため、スピーディーに手続きできます。中小企業でファクタリングの利用を検討している方にとってファクタリングおすすめサービスと言えるでしょう。

日本中小企業金融サポート機構の口コミと評判を調査

ここでは、日本中小企業金融サポート機構を利用した人の口コミと評判を調査しました。日本中小企業金融サポート機構の良い口コミだけではなく、悪い評判も紹介しているため、気になる人はぜひチェックしてみてください。

日本中小企業金融サポート機構の良い口コミ・評判

日本中小企業金融サポート機構の良い口コミ・評判は、以下の通りです。

- 手軽に資金調達できて助かる

- 他の業者よりもスムーズに手続きできると感じた

それぞれ順に解説します。

手軽に資金調達できて助かる

大口のお客さんからの入金が遅れ、ファクタリングサービスを使いました。 融資や借金よりも手軽に使えていいですね。 いざという時はまたお願いします。

Google Map

取引先からの入金が遅れて困ってた時に、友人の紹介で利用したサービス。 こういうサービスがあると、零細企業としてはかなり安心できる。 困ったときはまたお願いしようと思う。

Google Map

日本中小企業金融サポート機構のファクタリングは、中小企業のためのサービスを提供しています。他社よりも手軽に資金調達できる環境を心がけており、経験豊富なスタッフがサポートしています。

ファクタリングは融資と違い、資金調達後に借金として残るわけではありません。発行済みの売掛債権(請求書など)を利用して、入金予定分を早いタイミングで現金化するサービスです。貸借対照表に記録が残るわけではないため、手軽に資金調達を進められます。

また、日本中小企業金融サポート機構のファクタリング手数料は1.5%〜です。一般のファクタリング業者は3%〜10%程度を手数料としているケースが多いため、日本中小企業金融サポート機構の手数料率は非常に低い水準であるとわかります。一般社団法人ならではの低い手数料で売掛債権を現金化できるため、無理なく資金調達が可能です。

他の業者よりもスムーズに手続きできると感じた

初めて利用したんですが、他のファクタリング業者に比べて対応が良かった気がします。 入金もスムーズで手数料も安く、使いやすいなと感じました。

Google Map

前回の対応がとても良く、再度利用させてもらいました。 同じ方が担当してくれたので、とてもスムーズに対応してもらえて良かったです。

Google Map

日本中小企業金融サポート機構を利用した人の評判の中には、スピーディーな対応に魅力を感じている声が多くありました。

企業が金融機関から融資を受けるためには、会社概要から事業計画書など様々な書類を用意し、窓口へ出向いて手続きが必要です。審査から入金完了までは最短でも2週間〜1ヶ月程度の時間がかかるため、すぐに現金が必要な場合は利用できないのが現状でした。

一方、日本中小企業金融サポート機構では、申し込みから最短当日中に審査と入金が完了します。即日指定口座へ金額が振り込まれるため、すぐに現金が必要な時に最適です。

また、日本中小企業金融サポート機構は審査結果は最短30分で返答します。他のファクタリング業者と並行して利用を検討している人でも、スピーディーな対応に好評の声が多くみられます。金融機関からの融資を断られた場合でも、日本中小企業金融サポート機構のファクタリングなら高い審査通過率で資金調達を実現できます。

日本中小企業金融サポート機構の悪い口コミ・評判

日本中小企業金融サポート機構の悪い口コミ・評判では「手数料が高く不安に感じた」という意見がありました。

手数料が高く不安に感じた

92万買取の月内返しなのに返しが115万円って言われました 足元見過ぎだろ やめた方が良いですよ

Google Map

ファクタリング会社。足元を見て手数料を含めた計算だと40%位取られる。

Google Map

日本中小企業金融サポート機構を利用した人の中には、手数料が高く不安に感じるといった声がありました。日本中小企業金融サポート機構のファクタリング契約で発生する手数料は1.5%〜10%となり、売掛債権の金額によって変動します。

売掛債権の金額が高ければ1.5%の手数料で済みますが、場合によっては10%に近い手数料を請求されるケースも少なくありません。利用者の中には申請するタイミングや金額によって、予想以上に手数料が高く不安に感じたという評判も見られました。

日本中小企業金融サポート機構の買取時の手数料は、手続きを進めなければ確認できません。手数料に関して不安を抱えている場合は、別途担当者に問い合わせてみると良いでしょう。

日本中小企業金融サポート機構の口コミ・評判まとめ

日本中小企業金融サポート機構の口コミ・評判を下記にてまとめてみました。

- 個人事業主や中小企業でもスムーズに資金調達できる

- 他のファクタリング業者よりも手続きがスムーズに感じた

- 手数料金額が高いと感じるケースがある

日本中小企業金融サポート機構は、中小企業のためのファクタリングを提供しているため、事業規模や資本金にかかわらずサービスを利用できます。個人事業主やフリーランスも利用できるため、どんな事業者でもスムーズにファクタリングを利用できる点に定評があります。

また、日本中小企業金融サポート機構は経験豊富なスタッフが手厚いサポートを提供しています。初めてファクタリングを利用する事業者でも、無理なく利用できます。手数料に関しても1.5〜10%の間で利用でき、一般社団法人ならでは低コストで資金調達が可能です。

2社間ファクタリングでも他のファクタリング業者よりもコストを抑えられるため、利用者から高い評価を得ています。

ただし、日本中小企業金融サポート機構を利用した人の中には、手数料面に不満を抱えている声もありました。最低手数料は1.5%に設定されていますが、金額によっては10%に近い手数料が発生し、予想以上に費用がかかってしまったといった口コミもあるようです。

日本中小企業金融サポート機構を利用する際は、申し込み金額に対してどれくらい手数料が発生するか確認しておくと良いでしょう。

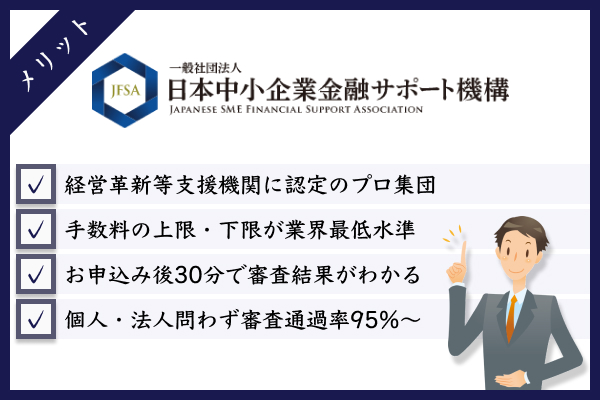

日本中小企業金融サポート機構を利用するメリット

日本中小企業金融サポート機構を利用するメリットは、以下の通りです。

- ファクタリング手数料の下限・上限が業界最低水準

- 公式サイトからお申し込み後30分で審査結果がわかる

- 審査通過率95%!個人事業主・法人それぞれ利用可能

- 経営革新等支援機関に認定!中小企業サポートのプロ

それぞれ順に解説します。

ファクタリング手数料の下限・上限が業界最低水準

日本中小企業金融サポート機構のファクタリング手数料は、1.5%〜10%で設定されています。手数料水準は下限・上限ともに業界最低水準です。

ファクタリング業界の手数料は3%〜10%程度が平均となり、2社間ファクタリングがメインの業者なら15%以上のコストが発生するケースも少なくありません。

一方、日本中小企業金融サポート機構は最高の手数料でも10%までとなるため、最大限までコストを抑えられます。契約時の手数料は買取金額によって変動し、高額であるほど低手数料となります。

ファクタリングの契約は2社間、3社間によって手数料が異なります。仕組みについて詳しく知りたい方は「ファクタリングとは?仕組みを図解で徹底解説」の記事をチェックしてみましょう。

また、日本中小企業金融サポート機構は契約時の手数料以外に必要なコストはありません。従来のファクタリング契約時に発生していた印紙代や書類の郵送費などのコストは不要です。

様々なサポートを提供するだけではなく、手数料が業界最低水準なのは、一般社団法人ならではのメリットと言えるでしょう。

公式サイトからお申し込み後30分で審査結果がわかる

日本中小企業金融サポート機構は公式サイトから申し込み後、最短30分で審査結果がわかります。審査結果が公開された後、時間帯によっては即日入金を行うため、申込した日に資金調達を実現できます。

一般的に金融機関からの資金調達には、最低でも審査完了までに2週間程度の時間が必要です。申込当日に審査が完了し、振込まで行われるのは日本中小企業金融サポート機構の大きなメリット。

また、日本中小企業金融サポート機構は店舗へ出向くことなく、オンライン完結ファクタリングの契約手続きを進められます。査定に必要な書類も4つだけと必要書類が少ないファクタリングのため、スピーディーに資金調達を進められます。

15時までに契約完了したら即日ファクタリングに対応

日本中小企業金融サポート機構のファクタリングは、15時までに契約が完了すれば即日ファクタリングに対応しています。基本的には午前中に書類提出まで進めていれば、15時までに審査結果が出るように対応しています。

もちろん、振込対応は即日反映されるため、当日中に現金を受け取れます。問い合わせ自体もメールと電話で対応できるため、急ぎで対応してもらい場合は担当者へ、その旨を伝えることで15時までに審査結果を共有してもらえることがあります。

利用者の状況に合わせて柔軟なサービスを提供しているため、できるだけ早く資金調達したい場合でも安心して利用できるでしょう。

審査通過率95%!個人事業主・法人それぞれ利用可能

日本中小企業金融サポート機構のファクタリング契約は、審査通過率95%以上です。ファクタリング業界の審査通過率は90%前後となるため、95%以上なのは非常に高い水準といえます。

申込時は定められた書類4点を提出するだけで、保証品や担保の準備は不要です。赤字や税金・社会保険滞納でも、審査に響くことはありません。売掛金の情報や提出書類に不備がなければ、通常通り審査が行われるため安心できるでしょう。

また、日本中小企業金融サポート機構の契約手続きは、個人事業主・法人それぞれに対応しています。事業実績が浅い個人事業主や経営状況が安定していない法人でも、問題なく利用可能です。

日本中小企業金融サポート機構のファクタリングを利用したとしても、信用情報への影響は一切ないため、安心して資金調達手段の一つして活用できます。

経営革新等支援機関に認定!中小企業サポートのプロ

日本中小企業金融サポート機構は、経営革新等支援機構に認定されている一般社団法人です。経営革新等支援機構とは、中小企業支援に関する専門知識や実務経験・様々なノウハウが一定レベル以上と認められ、国から認可を受けた団体を指します。

つまり、日本中小企業金融サポート機構は、中小企業サポートのプロ言えます。近年様々な企業がファクタリング事業を提供していますが、経営革新等支援機構に認定されているケースは少なく、サポートに関する十分なノウハウや環境が整っていない可能性があります。

一方、日本中小企業金融サポート機構は中小企業をサポートするための環境が整っているため、安心してサポートを任せられます。日本中小企業金融サポート機構では、ファクタリング事業の他にも、事業再生やM&A・事業マッチングなど様々なサポートを提供しているため、気になる人はぜひチェックしてみてください。

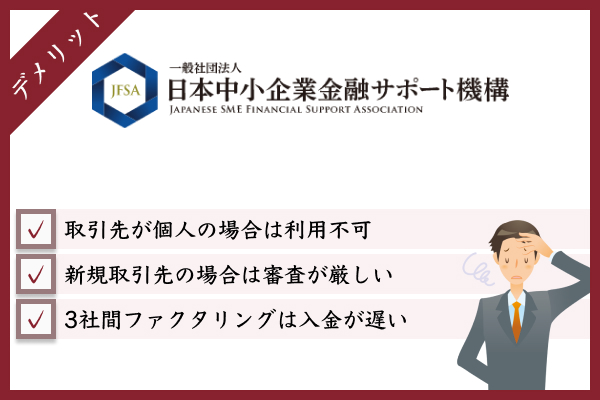

日本中小企業金融サポート機構を利用するデメリット

日本中小企業金融サポート機構を利用するデメリットは、以下の通りです。

- 売掛先が個人事業者の場合はファクタリングできない

- 売掛先が新規取引先(3ヶ月以内)だと審査は厳しい

- 3社間ファクタリングは入金まで最大4日程度かかる

それぞれ順に解説します。

売掛先が個人事業者の場合はファクタリングできない

日本中小企業金融サポート機構のファクタリングは、売掛先が個人事業主の場合は利用できません。個人事業主が売掛先となる場合、どうしても企業よりも信頼度が低下してしまいます。

日本中小企業金融サポート機構では、2社間・3社間ファクタリングの両方を採用していますが、いずれも売掛先が個人事業主だと利用できません。取引先が個人事業主となるケースが多い場合、あらかじめ注意が必要です。

もちろん、ファクタリングサービスの利用ビザスクが個人事業主でも問題ありません。日本中小企業金融サポート機構のファクタリングでは、利用者の形態ではなく売掛先の情報が重要視されます。

そのため、売掛先が個人事業主の請求書を買い取ってもらいたい場合は、個人事業主のファクタリングサービスの利用を検討すると良いでしょう。

売掛先が新規取引先(3ヶ月以内)だと審査は厳しい

日本中小企業金融サポート機構のファクタリングサービスを利用する際は、売掛先が新規取引先ではないか確認しましょう。

前述の通り、日本中小企業金融サポート機構のファクタリング契約では、売掛先との関係性が重要視されます。売掛先の情報は契約時に提出する書類や、口座に継続的に入金が行われているかなどでチェックされます。特に通帳のコピーは過去3ヶ月分の提出が求められます。

特に売掛先が3ヶ月以内の取引先となる場合、これまでの取引実績が確認できないため、審査に通過しづらい傾向にあります。そのため、ファクタリング契約を申し込む際の取引先が新規契約ばかりの場合は、3ヶ月以上の実績を積むようにしましょう。

3社間ファクタリングは入金まで最大4日程度かかる

日本中小企業金融サポート機構は2社間・3社間ファクタリングの両方を提供していますが、基本的に2社間を推奨しています。3社間ファクタリングも利用できますが、申し込みから入金までに最大4日程度かかります。

3社間ファクタリングは利用者・取引先・ファクタリング業者で契約手続きを進めるため、確認に時間がかかります。日本中小企業金融サポート機構では、平均で新調達完了までに3〜4日かかるとしているため、入金までのスピードを重視する場合は注意が必要です。

しかし、日本中小企業金融サポート機構は3社間ファクタリングの方が手数料を抑えて契約できる方法として紹介しています。入金スピードよりもコストを抑えて資金調達を進めたい場合は、3社間ファクタリングを利用すると良いでしょう。

日本中小企業金融サポート機構に関するよくある質問

- 日本中小企業金融サポート機構の必要書類は?

-

日本中小企業金融サポート機構のファクタリングサービスを利用する際は、以下4つの書類が必要です。

- 申込書:日本中小企業金融サポート機構が提示する書類

- 通帳のコピー:3ヶ月分(売掛先からの入金がわかるもの)

- 売掛金の発生がわかるもの:請求書・契約書など

- 代表者の身分証明書:運転免許証やマイナンバーカードなど

申込書に関しては

申込書に関しては日本中小企業金融サポート機構へ問い合わせたタイミングで取得できるため、利用者が用意するべき内容は実質3つのみです。事前に準備できる書類が多いため、ファクタリング契約を検討している場合は取得しておくと良いでしょう。

ただし、場合によっては別途書類の提出を求められることがあります。追加書類の内容は問い合わせ時に提示されるため、必ず確認しておきましょう。

- 日本中小企業金融サポート機構は審査に通過しやすいですか?

-

日本中小企業金融サポート機構の審査通過率は95%以上よなるため、ファクタリング業界の中でも通過しやすいと言えるでしょう。正しく必要書類を提出したり、担当者とコミュニケーションができれば審査に通過できる可能性は非常に高いです。

ただし、提出書類に不備があったり、売掛先が個人事業主だったりすると審査通過率が著しく低下するため、あらかじめ把握しておきましょう。