「仕事で使う制服のクリーニング代、どの勘定科目で落とせばいい?」

「オフィス清掃を業者に頼んだ場合も、同じ科目を使っていいの?」

事業を営む上で発生するクリーニング代は、従業員の衣服か、店舗の備品か、オフィスそのものかによって、適切な勘定科目が異なります。

もし不適切な科目を使い続けてしまうと、帳簿の正確性が損なわれるだけでなく、税務調査の際に「私的な支出ではないか」と疑念を持たれるリスクも否定できません。

特に個人事業主の場合、スーツや私服のクリーニング代は原則として経費に認められないなど、判断が難しい独自のルールが存在します。

この記事では、クリーニング代の仕訳で一般的に使われる「福利厚生費」「衛生費」「外注費」といった勘定科目の使い分けから、具体的な仕訳事例、個人事業主が経費にするための判断基準まで、わかりやすく解説します。

【この記事でわかること】

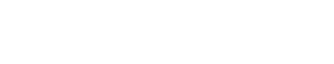

- クリーニング代の勘定科目は、支出の目的や対象で大きく6種類に分けられる

- 個人事業主のスーツはプライベート兼用なら経費処理が不可

- コインランドリー等で領収書が出なくても、出金伝票で対応できる

正しい会計処理をマスターして、ミスや漏れのない確実な経理管理を行いましょう。

【PR】資金繰りにお困りなら | アクセルファクター

【審査通過率93%の実績!注文書も資金化できる、個人の味方】

「銀行は間に合わない、でも大手ファクタリング会社だと審査が不安…」 そんな時、真っ先にチェックしてほしいのがアクセルファクター。

アクセルファクターの最大の特徴は、機械的なスコアリングではなく「人」を見てくれる柔軟な審査体制です。

審査通過率は93%を誇り、赤字や税金滞納があっても親身に相談に乗ってくれる、まさに駆け込み寺のような存在です。

請求書はもちろん、業務を開始する前の「注文書(発注書)」の段階でも資金化が可能。

材料費や外注費が先に必要なとき、アクセルファクターを知っているだけで資金繰りの選択肢が劇的に広がります。

個人事業主OK、必要書類も「請求書・通帳・身分証」の3点のみ。最短2時間で、事業を止めることなく資金調達できるでしょう。

\通過率93%!最短2時間で入金/

クリーニング代の仕訳で一般的に使われる勘定科目

企業会計においてクリーニング代を適切に処理するためには、支出の目的や対象を明確に区分しなければなりません。

一般的に使用される勘定科目には、以下があります。

- 福利厚生費

- 衛生費(衛生管理費)

- 外注費

- 修繕費

- 雑費

- クリーニング費

ここでは、実務で頻繁に使用される主要な勘定科目について、それぞれの定義と具体的な判断基準を解説します。

自社のケースに当てはめ、最適な科目を設定するための基礎知識として役立ててください。

福利厚生費 | 従業員の制服や作業着

福利厚生費は、従業員の労働環境の向上や慰安を目的として支出される費用に使用される勘定科目です。

クリーニング代を福利厚生費として計上する場合、業務上着用が義務付けられている制服や作業着であることが前提条件となります。

私生活でも着用可能なスーツや私服のクリーニング代を会社が負担した場合は、給与として認定され、課税対象となる可能性があるため注意が必要です。

特に、業務で使用する制服や作業着、ユニフォームなどを会社が一括してクリーニング業者に依頼する場合が該当します。

また、当直勤務がある職場での寝具の洗濯代なども、従業員の生活環境を整えるための費用として福利厚生費に含まれます。

衛生費(衛生管理費) | 顧客提供用のタオルやリネン

衛生費は、事業を運営する上で衛生環境を維持するために不可欠な支出に対して使用される勘定科目です。

飲食店や美容室、ホテルなどの業種では、公衆衛生の観点から清潔さを保つことが営業許可の要件となっています。

顧客に直接提供するおしぼり、タオル、シーツ、ガウンなどのリネン類を洗浄するための費用がこれに該当します。

衛生費として区分することで、売上を獲得するために直接的に必要な経費であることを明確にすることが可能です。

企業によっては「衛生管理費」という科目名を使用することもありますが、会計上の性質は同一です。

顧客へのサービス品質を維持するための必須コストであるため、福利厚生費とは明確に区別して管理します。

また、リネンサプライ業者と契約している場合、毎月発生するレンタル料やクリーニング代は、この衛生費で処理するのが一般的です。

外注費 | 専門業者へのオフィス清掃依頼

外注費は、自社の業務の一部を外部の専門業者に委託した場合に発生する費用を処理するための勘定科目です。

クリーニング代においては、衣類の洗濯ではなく、オフィスや店舗の清掃業務そのものを外部へ委託する場合に使用されます。

ビルメンテナンス会社による定期的なフロア清掃、窓ガラスの清掃、害虫駆除などが典型的な事例として挙げられます。

自社で雇用する清掃スタッフではなく、清掃代行業者と契約を結んで業務を依頼する場合も外注費として処理するのが一般的です。

インボイス制度の導入以降、外注費の処理においては支払先が適格請求書発行事業者であるかどうかが重要になります。

契約に基づき継続的に発生する費用であるため、雑費などで処理するのではなく、独立した科目や外注費として管理することが望ましいです。

修繕費 | 設備の維持管理や原状回復

修繕費は、固定資産の維持管理や原状回復のために支出した費用に対して使用される勘定科目です。

クリーニング代の文脈では、通常の清掃の範囲を超え、建物や設備の機能を維持するために行われる専門的な洗浄作業が該当します。

エアコンの内部洗浄、カーペットの特殊洗浄、外壁のクリーニングなどが具体的な事例です。

汚れを落とすだけでなく、設備の性能低下を防ぎ、耐用年数を全うさせるための維持活動とみなされます。

また、クリーニングに伴って資産の価値を高めたり、耐久性を著しく延長させたりするような大規模な作業は、資本的支出となる場合があります。

通常の維持管理の範囲内で行われる定期的なメンテナンスとしてのクリーニングであれば、修繕費として一時の損金に算入することが可能です。

金額が少額である場合や、周期の短い消耗品的な部品交換を含む清掃であれば、修繕費または消耗品費として処理します。

雑費 | 発生頻度が少なく少額な場合

雑費は、営業活動において発生する費用のうち、金額が少額であり、かつ発生頻度が低いものを処理するための勘定科目です。

どの勘定科目にも当てはまらない一時的な支出や、独立した科目を設けるほど重要性が高くない支出が含まれます。

年に数回程度しか発生しないイベント用衣装の洗濯代や、突発的に汚れた備品のクリーニング代などが該当します。

重要性の原則に基づき、少額なクリーニング代を厳密に分類する手間を省くため、雑費を使用することは可能です。

ただし、雑費の金額が膨らむと、使途不明金が含まれているのではないかと税務署に疑念を抱かれる原因となります。

クリーニング代が経常的に発生するようになった場合や、金額が大きくなった場合には、適切な他の勘定科目へ振り替えましょう。

クリーニング費 | 独自に勘定科目を設定する場合

クリーニング費は、企業が独自に設定する勘定科目であり、クリーニングに関連する支出を明確に区分して管理したい場合に使用されます。

例えば、制服の着用が義務付けられている工場や警備会社、リネン類を大量に扱うホテル業など、クリーニング代が多額に上る業種で有効です。

独自の科目を設定することで、予算管理が容易になり、前期との比較分析やコスト削減の検討がスムーズに行えます。

会計ソフトの初期設定に含まれていない場合でも、手動で科目録に追加設定することは可能です。

被服費や洗濯費といった名称で設定されることもありますが、重要なのは一度設定した科目を継続して使用することです。

経営管理上、クリーニングコストの把握が重要であると判断される場合には、雑費や他の科目に埋没させず、独立させることが合理的です。

【ケース別】クリーニング代の適切な勘定科目と仕訳事例

実務においてクリーニング代の仕訳を行う際は、具体的な状況や対象物に応じて勘定科目を判断しなければなりません。

同じ洗うという行為であっても、従業員のためなのか、顧客サービスの一環なのかによって、会計上の意味合いは異なります。

判断を誤ると、福利厚生費の否認や源泉所得税の徴収漏れを指摘されるリスクも生じるため注意が必要です。

ここでは、頻繁に発生する具体的なケースを取り上げ、それぞれの状況における適切な勘定科目の選定理由と仕訳事例を詳述します。

- 従業員の制服や作業着をクリーニングに出す場合

- 顧客に提供するタオルやリネン類を洗濯する場合

- 専門業者へオフィスの定期清掃を依頼する場合

- 店舗のエアコンやカーテンの洗浄を行う場合

- 第三者の衣服や持ち物を汚損し弁償として支払う場合

正しい会計処理を行うことで、決算書の信頼性を高め、税務リスクを低減させましょう。

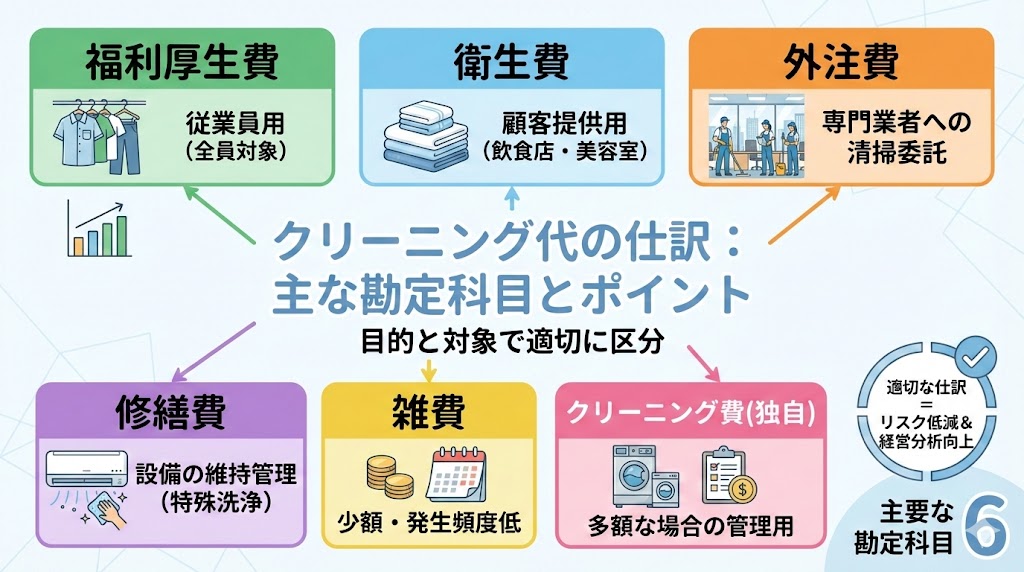

ケース①従業員の制服や作業着をクリーニングに出す場合

従業員の制服や作業着を会社負担でクリーニングに出す場合は、一般的に福利厚生費として処理します。

処理が認められるためには、その支出が個人の私的な利益ではなく、業務遂行上必要な経費であることが前提です。

例えば、制服のクリーニング代として10,000円を現金で支払った場合の仕訳は、借方に福利厚生費、貸方に現金を計上します。

役員のみのスーツ代を会社が負担した場合は、福利厚生費ではなく役員報酬とみなされ、所得税の対象となります。

会社が指定した制服であり、業務遂行上着用が必須であるものは、私的な利益供与とはみなされにくいため、福利厚生費としての計上が合理的です。

小規模な会社で金額が僅少であれば、雑費として処理することも実務上は行われています。

ケース②顧客に提供するタオルやリネン類を洗濯する場合

飲食店や美容室、ホテルなどで、顧客にサービスとして提供するタオルやおしぼりをクリーニングする場合は、衛生費を使用します。

支出は従業員の慰安ではなく、売上を獲得するための営業活動に直接必要な経費としての性質が強いためです。

例えば、リネンサプライ業者からの請求額20,000円が普通預金から引き落とされた場合、借方に衛生費、貸方に普通預金を記録します。

衛生費という科目を設けていない小規模な事業所では、消耗品費や雑費として処理することも可能です。

売上原価に算入すべきか販管費にすべきかは業種によりますが、一般的には販売費及び一般管理費として処理されます。

インボイス対応の業者であれば、仕入税額控除の対象として適切に処理を行いましょう。

ケース③専門業者へオフィスの定期清掃を依頼する場合

ビルメンテナンス会社や清掃専門業者と契約し、オフィスの床や窓の定期清掃を依頼する場合の費用は、外注費または清掃費として処理します。

物品の洗濯ではなく、清掃という役務の提供に対する対価であるためです。

例えば、毎月の定期清掃料50,000円を振込で支払った場合、借方に外注費、貸方に普通預金と仕訳します。

外注費として計上する場合、支払先が適格請求書発行事業者であるかを確認し、要件を満たした請求書の保存が必要です。

なお、清掃業務の委託は所得税法上の源泉徴収の対象となる報酬・料金には該当しないため、個人の業者に依頼する場合でも原則として源泉徴収は不要です。

清掃業務の内容が多岐にわたる場合、契約書等で作業範囲を明確にし、修繕費に該当する作業が含まれていないか確認します。

定期的な清掃費は固定費として予算管理の対象となりやすいため、外注費として区分管理することが推奨されます。

ケース④店舗のエアコンやカーテンの洗浄を行う場合

店舗や事務所のエアコン内部洗浄や、備え付けのカーテン、カーペットの本格的なクリーニングを行う場合は、修繕費として処理します。

日常的な清掃とは異なり、設備の機能維持や原状回復を目的としたメンテナンス作業と位置付けられるためです。

例えば、業務用エアコンの分解洗浄を行い、代金70,000円を現金で支払った場合、借方に修繕費、貸方に現金を仕訳します。

金額が少額であったり、通常の清掃の範囲内であれば衛生費や雑費とすることも可能ですが、設備の保守という観点からは修繕費が適しています。

修繕費として計上することで、固定資産の維持にかかるコストを把握しやすくなり、将来の設備投資計画にも有効です。

大規模な修繕に伴って資産の価値が増加した場合は、資本的支出として資産計上し、減価償却を行う必要があります。

また、定期点検契約を結んでいる場合は、保守料として支払手数料や保守費などの科目を使用することもあります。

ケース⑤第三者の衣服や持ち物を汚損し弁償として支払う場合

業務中に従業員が誤って顧客や第三者の衣服を汚してしまい、お詫びとしてクリーニング代を負担した場合は、雑損失や交際費などで処理します。

通常の業務遂行に伴う費用ではなく、損害賠償的な性質を持つ支出であるためです。

例えば、飲食店で客の服に料理をこぼし、クリーニング代3,000円をその場で支払った場合、借方に雑損失、貸方に現金を仕訳します。

支出の目的が、今後の円滑な取引関係を維持するための謝罪という意味合いが強ければ、交際費と解釈できる余地もあります。

支払った事実を証明するために、相手方から領収書を受け取るか、出金伝票に事故の経緯と相手先の情報を詳細に記録しておくことが不可欠です。

保険で補填される場合は、保険金収入と相殺する処理が必要となる場合もあるため、契約内容を確認しましょう。

個人事業主がクリーニング代を経費にするための判断基準

個人事業主においては、会社組織とは異なり、事業主個人の私生活と業務が密接に関わっているため、経費計上の判断基準が厳格になります。

税務調査においても、個人的な支出である家事費が経費として混入していないかは重点的にチェックされる項目の一つです。

クリーニング代を経費として認めてもらうためには、支出が売上を獲得するために必要不可欠であったことを客観的に説明できなければなりません。

単に仕事で着たからという主観的な理由だけでは不十分であり、税法の規定や過去の裁決事例に基づいた慎重な判断が求められます。

ここでは、個人事業主がクリーニング代を経費計上する際に遵守すべき主要な判断基準について解説します。

- 業務遂行に直接必要であることが経費の前提

- スーツや私服などプライベート兼用の衣服は原則認められない

- 自宅兼事務所の清掃費用などは家事按分が必要

基準①業務遂行に直接必要であることが経費の前提

個人事業主が経費として計上できる費用は、所得税法により事業所得を生ずべき業務について生じた費用と規定されています。

クリーニング代が業務を遂行する上で直接かつ必要不可欠であることが大前提となります。

飲食店主の調理服、工事業者の作業着、医師の白衣など、業務専用の衣服のクリーニング代は、業務遂行との直接的な関連性が明白であるため経費として処理可能です。

業務と無関係な私服や、単なる身だしなみとしてのクリーニング代は、個人的な支出である家事費とみなされ、経費計上できません。

経費計上する際は、なぜそのクリーニングが必要だったのか、業務との関連性を第三者にも納得できるよう説明できる状態にしておきます。

特殊な衣装や防護服など、業務以外での使用が困難なものほど、経費としての正当性が認められやすくなります。

基準②スーツや私服などプライベート兼用の衣服は原則認められない

スーツ、ワイシャツ、ネクタイ、あるいはオフィスカジュアルとして着用する私服のクリーニング代は、原則として必要経費として認められません。

業務中に着用するものであっても、冠婚葬祭やプライベートな外出など、業務以外でも使用可能であるためです。

過去の国税不服審判所の裁決においても、スーツ代やそのクリーニング代は、個人の社会的地位に応じた家事費または家事関連費とされ、経費性が否定されています。

会社ロゴが入ったイベント用ジャンパーや、舞台衣装など、明らかにプライベートでの着用が不可能な特殊な衣服については、例外的に経費として認められる可能性があります。

安易にスーツのクリーニング代を経費に入れることは税務リスクが高いため、明確な根拠がない限り避けるべきです。

税理士等の専門家と相談し、個別の事情に応じた判断を仰ぐことが安全です。

基準③自宅兼事務所の清掃費用などは家事按分が必要

自宅の一部を事務所として使用している個人事業主が、ハウスクリーニングやエアコン洗浄を依頼した場合、その費用の全額を経費にすることはできません。

業務に使用している床面積の割合や使用時間など、合理的かつ明確な基準に基づいて事業用部分と私的利用部分に分ける家事按分の手続きが必要です。

自宅全体のエアコンクリーニングを行い、事業使用割合が30%であると算定した場合、支払額の30%のみを経費計上し、残りは事業主貸として処理します。

按分の根拠があいまいであったり、事業実態と乖離した高い割合を設定していたりすると、税務調査で否認される原因となります。

領収書には総額が記載されますが、帳簿上で適切に按分処理を行い、その計算根拠をメモとして残しておくことが大切です。

ただし、事業専用の部屋にあるエアコンのみを洗浄した場合は、その費用の全額を経費とすることが可能です。

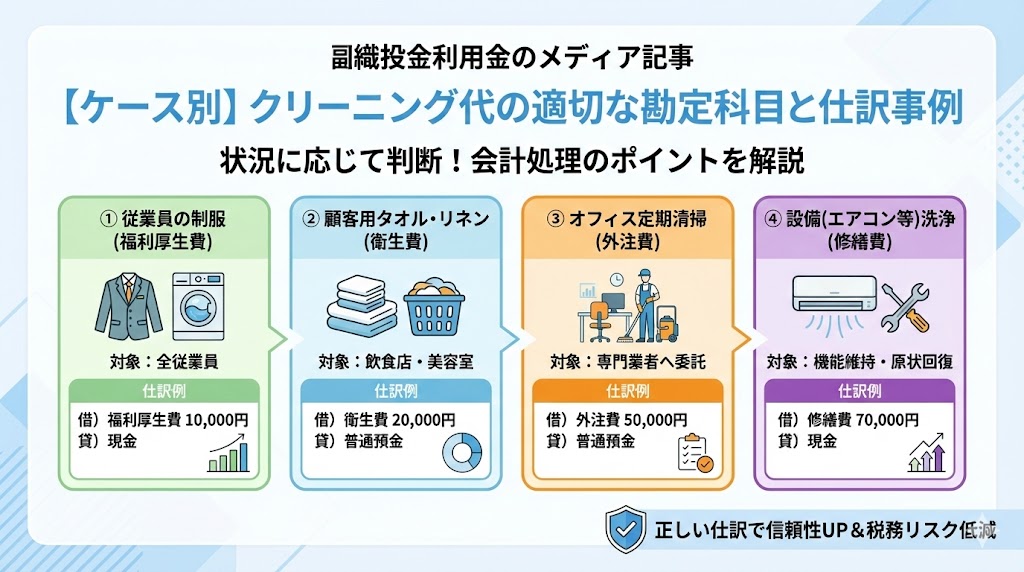

クリーニング代を会計処理する際の実務上の注意点

クリーニング代の会計処理は、単に勘定科目を選んで入力すれば完了というわけではなく、継続的な記帳ルールの遵守や証憑書類の管理といった要件を満たす必要があります。

税務申告の適正性を担保するためには、恣意的な処理を排除し、第三者が検証可能な状態で記録を残すことが求められます。

経理担当者が変わった場合でも同じ基準で処理ができるよう、社内ルールを明確化しておくことも組織運営上重要です。

ここでは、クリーニング代を処理する際に経理担当者や事業主が特に留意すべき実務的注意点を解説します。

- 一度設定した勘定科目は継続して使用する

- 税務調査に備えて領収書やインボイスを確実に保存する

- 領収書が出ないコインランドリー等は出金伝票で対応する

注意点①一度設定した勘定科目は継続して使用する

企業会計には継続性の原則というルールがあり、一度採用した会計処理の方法や勘定科目は、正当な理由がない限り毎期継続して適用しなければなりません。

クリーニング代について、ある年は福利厚生費、翌年は衛生費、その次は雑費というように頻繁に科目を変更することは避けるべきです。

科目が変わると、期間ごとの損益比較が困難になり、経営分析の精度が下がるだけでなく、税務署から利益操作を疑われる原因にもなります。

科目を変更する必要がある場合は、期首に合わせて変更し、その理由を明確にできるようにしておきましょう。

マニュアルを作成し、どの費用の支払いにどの科目を使用するかを定義しておくことで、担当者による判断のブレを防ぎ、継続性を保つことができます。

会計ソフトの辞書機能などを活用し、自動仕訳のルールを統一しておくことも有効な手段です。

注意点②税務調査に備えて領収書やインボイスを確実に保存する

クリーニング代を経費として認めてもらうためには、支払いの事実を証明する領収書や請求書の保存が必須です。

インボイス制度の下では、原則として適格請求書発行事業者が発行したインボイスの保存が仕入税額控除の要件となります。

クリーニング業者から受け取った伝票やレシートに登録番号が記載されているかを確認し、記載がない場合は消費税の控除額が制限される点に注意が必要です。

電子帳簿保存法の要件に従い、電子的に受け取った領収書はデータのまま保存するか、一定の要件を満たしたスキャン保存を行います。

紙の領収書であっても、感熱紙の場合は文字が消えやすいため、内側に折って保管するなどの工夫をし、法人であれば7年間確実に保存できる体制を整えなければなりません。

保存がない場合、経費自体が否認されるだけでなく、重加算税などのペナルティが課されるリスクがあります。

注意点③領収書が出ないコインランドリー等は出金伝票で対応する

コインランドリーなどを利用した場合、領収書が発行されないケースが多々あります。

このような場合でも経費計上を諦める必要はなく、出金伝票を作成することで支払いの事実を記録し、経費として処理することが可能です。

出金伝票には、日付、支払先、金額、支払内容を具体的に記載します。

消費税法上も、3万円未満の自動販売機や自動サービス機による取引については、インボイスの保存が免除され、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められます。

利用した日時や場所を正確に記録し、可能であれば店舗の看板の写真を撮っておくなど、実在性を補完する証拠を残す意識を持つことが重要です。

2023年の税制改正(インボイス制度の導入)により、この特例を適用する際の帳簿への住所記載要件が廃止され、事務負担が軽減されましたが、適用要件の確認は依然として必要です。

クリーニング代に関連するその他の処理方法

通常の現金払いや預金振り込み以外の決済方法を用いた場合や、消費税の処理においても、クリーニング代には特有の論点が存在します。

ここでは、後払い決済時の処理方法と、インボイス制度下における消費税区分の考え方について解説します。

- クレジットカード払いなど後払いの場合は「未払金」を使う

- クリーニング代の消費税区分とインボイス制度への対応

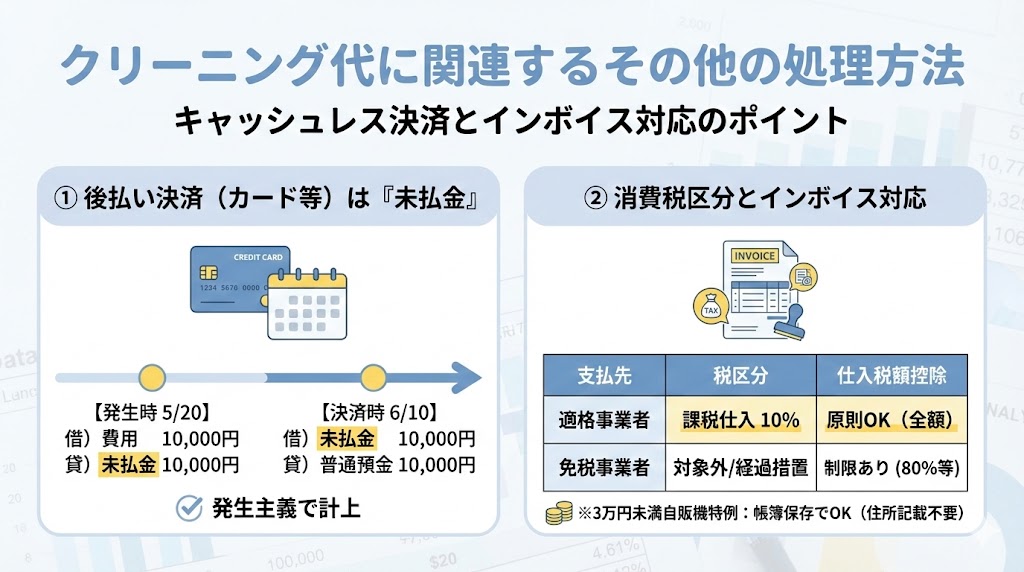

①クレジットカード払いなど後払いの場合は「未払金」を使う

クリーニング代をクレジットカードで支払った場合、決済を行った時点では現金が動いていないため、未払金の勘定科目を使用します。

例えば、5月20日にクリーニング代10,000円をカードで決済し、6月10日に引き落とされる場合、5月20日時点で借方に費用、貸方に未払金を計上します。

6月10日の引き落とし時に、借方に未払金、貸方に普通預金とする仕訳を行います。

費用が発生した月と現金を支払った月を正確に区別し、発生主義に基づいた会計処理が必要です。

期末をまたぐ場合には、その期の経費として正しく計上するために、この未払計上の処理が特に重要になります。

カード利用明細書は領収書の代わりとして認められない場合があるため、店舗が発行する利用伝票も合わせて保存することが推奨されます。

関連記事:クレジットカードの年またぎ時の仕訳方法を解説!経費計上から会計ソフト連携まで紹介

②クリーニング代の消費税区分とインボイス制度への対応

クリーニング代は標準税率10%が適用される課税取引ですが、経理処理においてはインボイス制度への対応が不可欠です。

支払先が適格請求書発行事業者であれば、課税仕入れ10%として全額の消費税控除が可能ですが、免税事業者の場合は経過措置期間中を除き控除が制限されます。

会計ソフトへの入力時には、支払先がインボイス登録をしているかどうかで税区分を使い分ける必要があります。

また、自動サービス機を利用した3万円未満の取引については自動販売機特例が適用され、インボイスの保存が不要となりますが、帳簿に特例適用の旨の記載が必要です。

簡易課税制度を選択している場合は、みなし仕入率を適用するため、実額でのインボイス保存要件は問われません。

アパートの退去時のクリーニング代の勘定科目は?

不動産賃貸業において、入居者が退去した後の原状回復工事やハウスクリーニング代は、一般的には外注費または修繕費として処理されます。

物件の価値を維持し、次の入居者を募集するために不可欠な支出であると考えるためです。

敷金からクリーニング代を差し引いて返還する場合、預かっていた預り敷金を取り崩し、クリーニング代と相殺する仕訳が必要になります。

例えば、敷金10万円からクリーニング代3万円を差し引き、残り7万円を返還する場合、借方に預り敷金を全額計上し、貸方に現金と雑収入等を計上します。

大家が負担すべき自然損耗分のクリーニング代は全額が必要経費となりますが、入居者の故意過失による汚れを入居者負担で清掃した場合は、預かり金としての処理が一般的です。

不動産管理会社に管理を委託している場合は、送金明細書等で相殺処理されていることが多いため、総額主義で記帳することが推奨されます。

退去時のクリーニング費用が高額になる場合は、修繕費としての計上が適切か、資本的支出に該当しないかを慎重に判断する必要があります。

まとめ

クリーニング代の勘定科目は、一見すると単純な費用の支払いに思えますが、目的や対象、業種によって多様な科目に分類されます。

適切な科目を選択することは、企業の経営実態を正確に財務諸表に反映させるだけでなく、税務リスクを最小限に抑えるためにも不可欠です。

特に個人事業主においては、家事費との区分けが厳格に求められるため、業務遂行上の必要性を常に意識した処理が必要です。

インボイス制度や電子帳簿保存法といった最新の法規制に対応した証憑管理も、現代の経理実務においては避けて通れない課題となっています。

自社の状況に合わせた明確な処理ルールを確立し、継続性を持って運用することで、信頼性の高い会計処理を実現させましょう。

野村税理士事務所代表 野村真一

税理士業界20年、野村税理士事務所代表でfreee認定アドバイザー。日本税理士会連合会、九州北部税理士会所属。認定経営革新等支援機関の認定事業者として事業再構築補助金の申請支援を行う。