「オリコのCREST for Bizなら、今日中に資金を準備できる?」

「急ぎで運転資金が必要だけど、どのビジネスローンなら即日融資が可能?」

事業を営む中で、取引先への支払いや急な設備故障など、一刻を争う資金調達が必要になる場面は少なくありません。

高い信頼性を誇るオリコのビジネスローン「CREST for Biz(クレスト フォービズ)」は、個人事業主にとって魅力的な選択肢ですが、実は即日融資には対応しておらず、手元に資金が届くまでには数日の時間を要します。

「今日中に解決できる」と思い込んで手続きを進めてしまうと、支払期限に間に合わないといった致命的な事態を招く恐れがあるため注意が必要です。

この記事では、オリコのクレストが即日融資不可である理由を詳しく解説するとともに、最短即日で融資が受けられるスピード重視のおすすめビジネスローン5選を厳選して紹介します。

各ローンの特徴や審査通過のコツ、さらには借入以外の資金調達手段についても触れていきますので、緊急の資金繰りに悩んでいる方はぜひ参考にしてください。

オリコのビジネスローン「CREST for Biz」は即日融資に対応している?

オリコの「CREST for Biz」は、個人事業主専用のカードローンとして高い知名度を誇ります。

低金利や充実した限度額が魅力ですが、資金調達を急ぐ経営者にとって最も気になるのは融資までのスピードでしょう。

結論から申し上げますと、残念ながら本商品は申し込み当日の融資には対応していません。

ここでは、なぜ即日が不可能なのか、その具体的な理由と背景について詳しく解説します。

即日の資金調達は不可!審査期間は最短でも数日かかる

CREST for Bizの審査プロセスは、Web申し込みから開始されますが、契約完了までには郵送でのやり取りが発生します。

仮に審査がスムーズに進み、最短で結果が出たとしても、専用カードが手元に届くまでは借り入れができない仕組みとなっています。

カードの発送から到着までには、郵便事情にもよりますが通常1週間程度の期間を見込んでおく必要があります。

また、審査そのものも、提出書類の確認や在籍確認などに時間を要する場合があり、即座に完了するとは限りません。

特に土日や祝日を挟む場合は、オリコの営業日の関係でさらに日数がかかる可能性が高くなります。

したがって、「今日中に現金が必要」という緊急性の高い資金ニーズに対しては、CREST for Bizは適していないといえます。

銀行や信販系のローンはなぜ即日融資が難しいの?

銀行や信販会社が提供するビジネスローンが即日融資に対応しにくい背景には、厳格な審査体制と物理的な制約があります。

銀行系や信販系の金融機関は、低金利で資金を提供する代わりに、貸し倒れリスクを最小限に抑えるための詳細な信用調査を行います。

これには、警察庁データベースへの照会や、事業実態の裏付け調査などが含まれており、これらの手続きを数時間で完了させることは物理的に困難です。

また、多くの信販系ローンでは、利用開始にあたってローンカードの発行を必須としています。

デジタル完結が進む消費者金融とは異なり、カードの郵送というアナログな工程が挟まることで、どうしても数日のタイムラグが発生してしまいます。

即日融資に対応!スピード重視のおすすめビジネスローン5選

前述の通り、オリコのCREST for Bizは即日融資に対応していませんが、世の中には申し込み当日に現金を手にできるビジネスローンが存在します。

これらは主に消費者金融系や一部のFinTech系サービスであり、独自の審査スコアリングシステムとIT技術を駆使して迅速ななスピードを実現しています。

資金繰りのピンチを脱するためには、自社の状況に合った「早くて頼れる」サービスを選ぶことが重要です。

ここでは、特に融資スピードに定評があり、多くの個人事業主や法人代表者から支持されているおすすめのビジネスローンを5つ厳選してご紹介します。

| サービス名 | 限度額 | 金利 (実質年率) | 融資スピード | 融資対象 | 担保・保証人 | Web完結 |

|---|---|---|---|---|---|---|

| AGビジネスサポート | 50万円~1,000万円 | 年3.1%~18.0% | 最短即日 | 法人 個人事業主 | 担保:原則不要 保証人:法人は代表者原則必要 | 〇 |

| プロミス | 最大300万円 | 年6.3%~17.8% | 最短即日 (審査最短3分) | 個人事業主 | 不要 | △ |

| アコム | 最大300万円 | 年12.0%~18.0% | 最短即日 (審査最短20分) | 個人事業主 | 不要 | 〇 |

| アイフル | 1万円~500万円 | 年3.0%~18.0% | 最短翌日 | 法人 個人事業主 | 担保:原則不要 保証人:法人は代表者原則必要 | 〇 |

| GMOあおぞらネット銀行 | 最大1,000万円 | 年0.9%~14.0% | 最短2営業日 | 法人 | 不要 | 〇 |

①AGビジネスサポート「事業者向けビジネスローン」 | 最短即日対応

- 最大1,000万円までの高額融資が可能

- 最短即日で融資実行まで完了するスピード感

- 赤字決算や債務超過でも柔軟に審査対象となる

- 来店不要でWebから申し込み・契約が完結

- 「5秒診断」で事前に融資の可能性を確認できる

AGビジネスサポートは、アイフルグループの事業者向けブランドであり、以前はアイフルビジネスファイナンスという名称でした。

最大の特徴は、ノンバンクならではの柔軟性と、最大1,000万円という高額融資に対応している点です。

赤字決算や債務超過の状態であっても、過去の財務諸表だけでなく現状の事業実態を評価してくれます。

Web完結で申し込みが可能で、来店の手間もかかりません。

まとまった資金をスピーディーに調達したい法人や個人事業主にとって、非常に頼りになる存在です。

事前に融資可否の目安がわかる「5秒診断」も用意されており、申し込みへのハードルが低いのも魅力です。

②プロミス「自営者カードローン」 | 生活費にも利用でき利便性が高い

- 審査時間は最短3分、融資まで最短即日

- 事業資金だけでなく生活費にも利用可能

- 24時間365日最短10秒で振込「瞬フリ」対応

- 総量規制の対象外(例外貸付)で借りられる

- カードレス契約なら郵送物なしで家族にバレにくい

プロミスの自営者カードローンは、業界最速水準の審査スピードと使い勝手の良さが最大の武器です。

一般的なビジネスローンは事業資金専用ですが、本商品は生活費(プライベート資金)にも利用できる点が画期的です。

審査時間は最短3分からとなっており、急な出費にも即座に対応できます。

また、契約後は「瞬フリ」サービスを利用することで、原則24時間365日、最短10秒で口座への振込が完了します。

限度額は300万円までと小口ですが、その分審査の機動性が高く、個人事業主の日常的な資金繰りを強力にサポートします。

カードレス契約も可能で、郵送物を待つことなく利用を開始できる点も評価されています。

③アコム「ビジネスサポートカードローン」 | 土日祝日も審査可能

- 土日祝日でも審査から融資実行まで対応可能

- 自動契約機(むじんくん)で即日カード発行

- 最短30分程度のスピード審査を実現

- 既存のアコム会員なら切り替え手続きが簡単

- 全国の提携ATMで24時間いつでも借入可能

アコムのビジネスサポートカードローンは、自動契約機(むじんくん)のネットワークを活用した即日発行が強みです。

Webで審査を済ませた後、お近くの自動契約機へ向かえば、土日祝日であってもその場でカードを受け取り、併設ATMから現金を引き出せます。

銀行振込が停止する週末や夜間の資金調達において、物理的な現金を確保できる手段として最強の選択肢となります。

すでにアコムを利用中の方であれば、審査プロセスが短縮される場合もあり、スムーズな切り替えが可能です。

利用限度額は最大300万円で、年率は12.0%〜18.0%の設定です。

業歴1年以上の個人事業主が対象となり、確実な実績があればスピーディーな審査が期待できます。

④アイフルビジネスファイナンス | 赤字決算でも相談が可能

- 最短即日で審査結果がわかり融資も可能

- 赤字決算や創業直後でも審査対象になる

- 個人事業主なら総量規制の例外として借入可

- 無担保・無保証人(法人は代表者保証)で利用

- Web完結で来店不要、全国どこからでも申込

アイフルの「事業サポートプラン」は、親会社であるアイフル株式会社が提供するビジネスローンです。

AGビジネスサポートと同様に、独自の審査基準により赤字決算や開業間もない事業者でも相談に乗ってくれる柔軟性が特徴です。

無担保・無保証人で利用でき、個人事業主は事業性資金としてだけでなく、総量規制の例外貸付として年収の1/3を超える借入が可能です。

Web申し込みなら24時間365日受付しており、最短翌日には融資が実行されます(即日対応の場合もあり)。

法人プランと個人事業主プランに分かれており、それぞれの属性に合わせた最適な審査が行われます。

銀行融資の審査に落ちてしまった場合の受け皿としておすすめのビジネスローンです。

⑤GMOあおぞらネット銀行「あんしんワイド」 | 融資枠型で使いやすい(法人のみ)

- 創業期や赤字決算でも口座の動きがあれば審査可

- 決算書・事業計画書・担保・保証人が一切不要

- 金利は年0.9%~14.0%と業界最低水準

- 銀行口座の入出金データをもとに審査を行う

- 契約枠の範囲内で何度でも借入・返済が可能

- 利用は法人のみ

- 借入まで最短2営業日

GMOあおぞらネット銀行の「あんしんワイド」は、決算書不要で借りられる革新的なビジネスローンです。

審査の判断材料は銀行口座の入出金明細であり、直近2ヶ月以上の連続した取引実績があれば、創業初年度の赤字企業でも審査してもらえます。

最大の特徴は「融資枠型」であることで、一度枠を契約すれば、限度額の範囲内で何度でも借り入れと返済を繰り返すことができます。

金利は年0.9%〜14.0%と銀行ならではの低水準を実現しており、コストを抑えたい経営者にぴったりです。

利用できるのは法人のみで、即日借入はできませんが、それでも最短2営業日の借入が可能という、ネット銀行ならではのスピード感が特徴となっています。

必要な時に必要な分だけスマホで資金移動できる、現代的でおすすめのサービスです。

それでも人気のオリコのCREST for Biz!特徴と基本情報

即日融資には対応していないものの、オリコのCREST for Bizは多くの個人事業主から選ばれ続けています。

その理由は、信販会社ならではの安心感と、個人事業主に特化した使い勝手の良さにあります。

緊急時の資金調達には不向きですが、計画的な運転資金の確保や、万が一の備えとしての枠取りにはぴったりな商品です。

ここでは、改めて本商品の基本的なスペックや、他社にはない独自の特徴について掘り下げていきます。

CREST for Bizの商品概要!運営会社のオリコとは?

CREST for Bizを提供する株式会社オリエントコーポレーション(オリコ)は、オートローンやクレジットカードで国内トップクラスの実績を持つ大手信販会社です。

東証プライム市場に上場しており、その信頼性の高さは申し分ありません。

CREST for Bizは、個人事業主専用に設計されたカードローンであり、利用限度額は最大300万円まで設定されています。

資金使途は事業資金に限定されていますが、来店不要で申し込みが完結し、全国どこの提携ATMでも利用できる利便性が魅力です。

また、年会費は永年無料であるため、契約して枠を持っておくだけであればコストは一切かかりません。

いざという時の資金不足に備えて、キャッシュフローの安全弁として保有しておくのに適した一枚です。

金利は年6.0%〜18.0%の間で設定され、利用実績に応じて優遇される可能性があります。

例外貸付けに対応!個人事業主専用で総量規制の対象外

貸金業法には「総量規制」というルールがあり、原則として年収の3分の1を超える借り入れはできません。

しかし、CREST for Bizは「総量規制の例外貸付け」に該当する商品です。

これは、個人事業主がつなぎ資金などを借り入れる際、一定の要件を満たせば年収の壁を超えて融資を受けられる制度です。

そのため、年収が低い開業当初の事業主であっても、事業の将来性や返済能力が認められれば、希望額の借り入れができる可能性があります。

他社のカードローンで断られた経験がある方でも、この例外規定により審査に通るチャンスが残されています。

ただし、借り入れた資金はあくまで事業用であり、生活費や遊興費への流用は禁止されている点に注意が必要です。

必要書類は確定申告書のみ!決算書不要が大きなメリット

通常、法人向けの融資では決算書や商業登記簿謄本など、公的な書類を多数用意する必要があります。

しかし、CREST for Bizの申し込みに必要な書類は、基本的に本人確認書類と直近の確定申告書のみです。

確定申告書以外にも、源泉徴収票や支払調書なども所得証明書類として利用できます。詳しくはこちら

青色申告決算書や収支内訳書の提出を求められることもありますが、複雑な事業計画書を作成する必要はありません。

用意する必要書類が少ないため、事務作業に追われる個人事業主にとって大きなメリットと言えます。

特に、税理士に依頼せずに自分で経理を行っている場合、追加の資料作成は大きな負担となりますが、手元にある確定申告書の控えがあればすぐに申し込むことができます。

また、保証人も原則不要であるため、第三者に迷惑をかける心配もありません。

シンプルかつスピーディーに手続きを進められる点は、多忙な経営者から高く評価されています。

ビジネスローンの選び方は?比較すべきポイントを解説

数多くのビジネスローンが存在する中で、自社に最適な一つを選ぶのは容易ではありません。

金利の低さだけで選んでしまい、肝心な時に融資が間に合わなかったり、逆にスピードだけで選んで高い利息に苦しんだりするケースも少なくありません。

失敗しないためには、自社の置かれている状況と優先順位を整理し、複数の商品を比較検討することが大切です。

ここでは、ビジネスローンを選ぶ際に必ずチェックすべき4つのポイントを解説します。

- 即日融資か低金利のどちらを優先するかで選ぶ

- 銀行系・信販系・消費者金融系の違いで選ぶ

- 審査基準や申込条件(創業年数・赤字など)が自社に合うものを選ぶ

- 借入希望額と返済計画に見合った限度額で選ぶ

①即日融資か低金利のどちらを優先するかで選ぶ

ビジネスローン選びにおける最大のトレードオフは、「時間」と「コスト」の関係です。

消費者金融系ローンは、最短即日融資が可能で審査も柔軟ですが、その対価として金利は高めに設定されています。

一方、銀行系ローンや一部の信販系ローンは、低金利が魅力ですが、審査に数日から数週間を要します。

「明日の支払いに間に合わせたい」という緊急事態であれば、金利には目をつぶり、スピード重視の消費者金融系を選ぶべきです。

逆に、「数週間後の設備導入資金」など時間に余裕がある場合は、低金利のローンを選んで返済負担を抑えるのが賢明です。

まずは、資金が必要になる期日(デッドライン)を明確にし、そこから逆算して選択肢を絞り込む必要があります。

②銀行系・信販系・消費者金融系の違いで選ぶ

ビジネスローンの提供元は大きく分けて、銀行、信販会社、消費者金融の3つに分類され、それぞれ異なる特徴を持っています。

- 銀行:金利は低いが、審査基準が厳しい

- 信販会社:銀行系と消費者金融系の中間的ポジション

- 消費者金融:審査スピードは早いが、金利は高め

銀行系は最も金利が低く、企業の信用力を高める効果もありますが、審査基準が厳しく提出書類も多い傾向にあります。

信販系は、銀行と消費者金融の中間的な立ち位置で、クレジットカード機能が付帯しているなどの利便性が特徴です。

消費者金融系は、金利は高めですが、審査スピードと手続きの簡便さが圧倒的です。

また、最近ではFinTech企業が提供する新しい形態のローンも登場しており、選択肢は広がっています。

自社の信用度や、メインバンクとの関係性、そして何より資金調達の緊急度に合わせて、どの業態が最も適しているかを見極める必要があります。

③審査基準や申込条件(創業年数・赤字など)が自社に合うものを選ぶ

金融機関によって、融資の対象となる企業の条件は大きく異なります。

例えば、「業歴2年以上」を必須条件としているところもあれば、GMOあおぞらネット銀行のように「創業初年度から可」としているところもあります。

また、赤字決算に対するスタンスも様々です。

銀行は赤字を厳しく評価しますが、AGビジネスサポートなどのノンバンク系は、赤字であっても現状の資金繰りや将来性を加味して審査を行ってくれます。

申し込み条件を満たしていないローンに申請しても、審査に通る見込みはなく、時間の無駄になってしまいます。

公式サイトの貸付条件や商品概要を事前によく確認し、自社の属性(業歴、決算内容、年商など)でも受け入れてもらえる可能性があるかをチェックしましょう。

④借入希望額と返済計画に見合った限度額で選ぶ

必要な資金額に対して、ローンの限度額が十分かどうかも重要な選定基準です。

数百万円単位のまとまった資金が必要な場合、限度額が数十万円程度のローンでは意味がありません。

一般的に、初回契約時の限度額は低めに設定される傾向があるため、希望額よりも余裕を持った限度額設定の商品を選ぶのが無難です。

また、借りた後の返済計画も考慮に入れなければなりません。

毎月の返済額が事業のキャッシュフローを圧迫しないか、完済までの期間は適切かなどをシミュレーションする必要があります。

特に、リボ払い専用のカードローンは毎月の負担が軽い反面、返済が長期化しやすい点に注意が必要です。

一方、証書貸付などのタイプは、完済時期が明確ですが、毎月の返済額は固定されます。

資金の用途や回収見込みに合わせて、無理のない返済プランが立てられる商品を選びましょう。

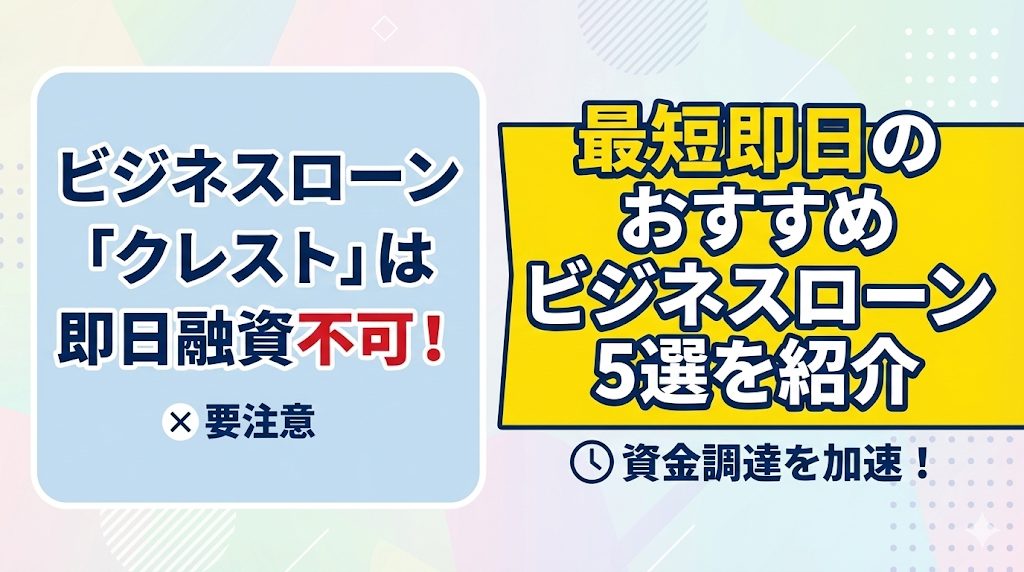

ビジネスローンで事業資金を調達するメリット・デメリット

ビジネスローンは、銀行融資と比べて利便性が高い一方で、金利などのコスト面でデメリットも存在します。

資金調達を成功させるためには、各商品の特徴を正しく理解し、自社の状況に合わせて使い分けることが不可欠です。

メリットばかりに目を向けて安易に借り入れると、後の返済で苦しむことになりかねませんし、逆にデメリットを過度に恐れてチャンスを逃すのも得策ではありません。

以下に、ビジネスローンを利用する上で具体的にどのような利点と欠点があるのかを、5つのポイントに絞って解説します。

- 【メリット①】銀行融資より審査が柔軟で資金調達スピードが速い

- 【メリット②】無担保・無保証人で利用できる商品が多い

- 【メリット③】総量規制の対象外で年収の3分の1を超えて借入可能

- 【デメリット①】銀行融資と比較すると金利が高めに設定されている

- 【デメリット②】融資限度額が低く億単位の大型資金調達には不向き

【メリット①】銀行融資より審査が柔軟で資金調達スピードが速い

最大のメリットは、銀行融資とは比較にならないほどのスピードと審査の柔軟性です。

銀行のプロパー融資では、決算書の数字を細かく精査し、稟議を通すために数週間から1ヶ月以上の時間を要するのが一般的です。

しかし、ビジネスローン、特にノンバンク系の商品は、独自のスコアリングモデルを用いて機械的に審査を行うため、最短即日から数日で結果が出ます。

また、過去の財務内容よりも現在の事業実態や返済能力を重視する傾向があり、銀行で断られた案件でも融資を受けられる可能性が十分にあります。

赤字決算や債務超過であっても、資金繰りの説明次第で柔軟に対応してもらえる点は、中小企業や個人事業主にとって大きな救いとなるはずです。

【メリット②】無担保・無保証人で利用できる商品が多い

多くのビジネスローンは「無担保・無保証人」で利用できるため、経営者にとって心理的・物理的なハードルが低い点も大きな魅力です。

銀行融資の場合、不動産などの担保を求められたり、第三者の連帯保証人を要求されたりすることが多く、借入の足かせとなるケースが少なくありません。

しかし、ビジネスローンであれば、代表者個人の信用力や事業の収益性を担保としてみなすため、資産を持たない事業者でも申し込みが可能です。

特に「第三者保証人不要」という条件は重要で、親族や知人に迷惑をかけるリスクを回避しつつ、自己責任の範囲内で資金調達を行えます。

迅速に手続きを進めたい場合や、担保に入れられる資産がない創業期の事業者にとって、非常に有利な条件と言えます。

【メリット③】総量規制の対象外で年収の3分の1を超えて借入可能

個人事業主が資金調達を行う際、貸金業法の「総量規制」が大きな壁となることがあります。

個人の借入総額を年収の3分の1までに制限する法律ですが、ビジネスローンはこの規制の対象外(例外貸付け)として扱われます。

事業資金は個人の消費性資金とは異なり、利益を生み出すための投資であるという考えに基づいているためです。

したがって、年収300万円の個人事業主であっても、事業計画や返済能力が認められれば、100万円以上の融資を受けることが法的に可能です。

個人のクレジットカードやカードローンですでに枠がいっぱいの場合でも、ビジネスローンならば別枠として審査を受けられるため、資金調達の余地が広がります。

事業拡大のチャンスを逃さないためにも、この法的仕組みを理解しておくことは非常に有益です。

【デメリット①】銀行融資と比較すると金利が高めに設定されている

スピードや柔軟性の代償として、ビジネスローンの金利は銀行融資よりも高めに設定されています。

銀行の融資が年率1%から3%程度であるのに対し、ノンバンク系のビジネスローンは年率15%から18%程度が相場です。

担保を取らずに審査を簡略化している分、貸し倒れリスクを金利に上乗せしているためです。

短期間のつなぎ資金として利用する分には利息負担も限定的ですが、長期間にわたって高額を借り続けると、支払利息が膨らみ経営を圧迫する要因となります。

例えば、300万円を年利18%で借りると、1ヶ月の利息だけで約4万5千円かかります。

利益率の低いビジネスモデルの場合、稼いだ利益がすべて利息の支払いに消えてしまう恐れもあるため、計画的な利用 が必要です。

【デメリット②】融資限度額が低く億単位の大型資金調達には不向き

ビジネスローンは、数百万から一千万円程度の小口や中口融資を主としており、億単位の大型資金調達には対応していません。

多くの商品の限度額は300万円から500万円程度に設定されており、最大でも1,000万円程度が一般的です。

工場の建設や大規模なM&Aなど、莫大な資金が必要となるプロジェクトには不向きです。

また、初回契約時から上限いっぱいの枠がもらえることは稀で、最初は50万円から100万円程度の少額枠からスタートするケースが大半です。

実績を積み重ねることで増枠は可能ですが、最初から大きな資金を期待しすぎると、資金計画が狂う原因になります。

大型の資金調達が必要な場合は、時間はかかりますが、日本政策金融公庫やメインバンクへの相談を優先すべきです。

ビジネスローンの申し込みから審査・契約・融資実行までの流れ

一般的なビジネスローンの利用フローは、非常にシンプルでスピーディーに設計されています。

- 申し込みページに進む

- 会社情報や代表者情報を入力する

- 必要書類を提出する

- 審査開始

- 審査通過後、融資開始

まず、各社の公式サイトにある申し込みフォームから、会社情報や代表者情報を入力します。

その後、本人確認書類や決算書(確定申告書)などの必要書類を、スマートフォンのカメラで撮影してアップロードします。

書類提出が完了すると審査が開始され、場合によっては担当者から確認の電話が入ることがあります。

無事に審査を通過すれば、Web上で契約手続きを行い、指定の銀行口座へ融資金額が振り込まれるケースが一般的です。

ローンカードが発行されるタイプの場合は、後日郵送でカードが届きますが、カード到着前に振込融資を受けられるサービスも増えています。

全工程がインターネットで完結する「Web完結型」の商品を選べば、来店の手間もなく、最短ルートで資金を手にすることが可能です。

全体の流れを把握しておくことで、手続き中の不安を解消し、スムーズな着金を迎えることができるでしょう。

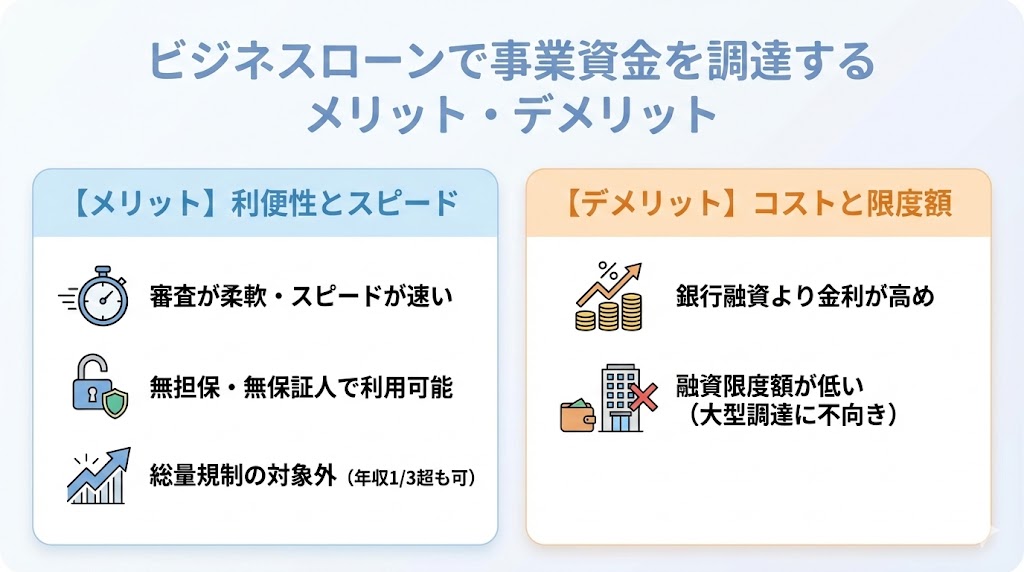

ビジネスローンで即日融資を受けるためのコツ

ビジネスローンで「今日中」に資金を調達するためには、単に申し込むだけでは不十分な場合があります。

金融機関側の審査プロセスを理解し、滞りなく手続きが進むようにこちら側で準備することが重要です。

特に、締め切り時間が設けられている銀行振込の場合、1分の遅れによって、融資が翌日に持ち越されてしまうこともあります。

以下に、即日融資の成功率を極限まで高めるための3つの具体的なコツをご紹介します。

- 午前中の早い時間にWEBから申し込む

- 必要書類(決算書等)を事前に整備する

- 申し込み直後に電話を入れて急ぎであることを担当者に伝える

コツ①午前中の早い時間にWEBから申し込む

即日融資を狙うなら、午前中の申し込みは絶対条件です。

多くの金融機関では、審査対応時間が決まっており、午後遅くの申し込みは翌営業日の扱いになるリスクが高まります。

また、審査には最低でも数十分から数時間はかかるため、昼過ぎに申し込むと、何らかの確認事項が発生した場合に当日中の対応が間に合わなくなります。

理想は、金融機関の営業開始直後、あるいは前日の夜間に申し込みを済ませておくことです。

そうすれば、午前中に審査結果を受け取り、午後の早い時間帯に契約手続きと振込依頼を完了させることができます。

銀行の振込システムは24時間化が進んでいますが、より即日融資の可能性を高めるためにも、銀行窓口が閉まる15時までの着金を目標に行動することをおすすめします。

コツ②必要書類(決算書等)を事前に整備する

審査のスピードが遅れる大きな要因のひとつが、提出書類の不備です。

申し込み後に「書類が足りない」「画像が不鮮明で読めない」といったやり取りが発生すると、即日融資が難しくなります。

事前に必要書類リストを確認し、運転免許証などの本人確認書類と、直近の確定申告書(または決算書)を手元に用意しておきましょう。

特に、確定申告書は「収受日付印」があるもの、あるいはe-Taxの「受信通知」が必要になるケースが多いので注意が必要です。

書類を撮影する際は、文字がはっきりと読めるように明るい場所で撮影し、全体がフレームに収まっているかを確認してください。

完璧な状態で一発で提出することが、審査担当者の手を止めさせず、結果を早く引き出すためのコツです。

コツ③申し込み直後に電話を入れて急ぎであることを担当者に伝える

Web申し込みが完了したら、コールセンターへ電話をかけ、「今申し込みましたが、急いでいるので優先的に審査してほしい」と伝えるのもおすすめです。

大手消費者金融などでは、急ぎの顧客を優先ラインに回して対応してくれる場合があります。

一本の電話があるだけで、数ある申し込み案件の中から自分の案件をピックアップしてもらえる可能性が高まります。

電話の際には、いつまでに資金が必要なのか、希望金額はいくらなのかを明確に伝えることで、担当者も審査を進めやすくなります。

ただし、あくまで急いでくれるというだけで、必ずしも即日融資が可能になったり、審査に通過したりするとは限りません。

システムによる自動審査だけでなく、人の手による調整を促すことで、ギリギリの状況を打開できることがあります。

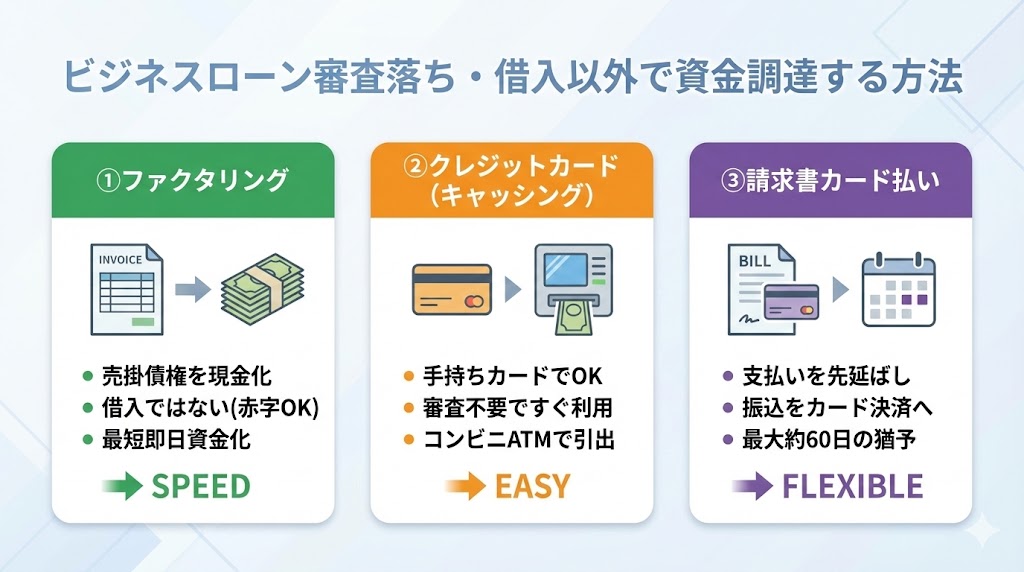

ビジネスローン審査落ちや借入以外で資金調達する方法

万が一、ビジネスローンの審査に落ちてしまったり、これ以上の借入が難しかったりする場合でも、諦める必要はありません。

「融資」という形にこだわらなければ、資金を調達する方法は他にも存在します。

重要なのは、手元にある資産や信用を別の形で現金化するという視点を持つことです。

以下に、金融機関からの融資に頼らずに、当面の資金繰りを改善するための3つの代替手段を提案します。

- ファクタリング

- クレジットカード

- 請求書カード払い

①ファクタリング | 売掛債権を売却して現金化する

ファクタリングは、取引先から入金される予定の請求書(売掛債権)を業者に買い取ってもらい、早期に現金化するサービスです。

「借入」ではないため、赤字決算や税金滞納中であっても利用でき、信用情報機関への登録も行われません。

審査の対象となるのは、申込者ではなく売掛先(取引先)の信用力であるため、取引先がしっかりしていれば高い確率で資金を調達できます。

特に「2社間ファクタリング」を選べば、取引先に通知されることなく利用できるため、信用不安を引き起こす心配もありません。

手数料はビジネスローンより割高になる傾向がありますが、最短即日で現金化できるスピード感は、緊急時の資金繰りにおいて最強の武器となります。

一時的なショートを凌ぐための切り札として覚えておきましょう。

【PR】資金繰りにお困りなら | アクセルファクター

【審査通過率93%の実績!注文書も資金化できる、個人の味方】

「銀行は間に合わない、でも大手ファクタリング会社だと審査が不安…」 そんな時、真っ先にチェックしてほしいのがアクセルファクター。

アクセルファクターの最大の特徴は、機械的なスコアリングではなく「人」を見てくれる柔軟な審査体制です。

審査通過率は93%を誇り、赤字や税金滞納があっても親身に相談に乗ってくれる、まさに駆け込み寺のような存在です。

請求書はもちろん、業務を開始する前の「注文書(発注書)」の段階でも資金化が可能。

材料費や外注費が先に必要なとき、アクセルファクターを知っているだけで資金繰りの選択肢が劇的に広がります。

個人事業主OK、必要書類も「請求書・通帳・身分証」の3点のみ。最短2時間で、事業を止めることなく資金調達できるでしょう。

\通過率93%!最短2時間で入金/

また、以下の記事では個人事業主向けのファクタリング会社のサービスと料金を徹底比較しているので、ぜひあわせてご覧ください。

②クレジットカード | キャッシング枠で現金を借りる

すでに手元にある法人カードやビジネスカードに「キャッシング枠」が付帯しているなら、それを利用するのが最も手っ取り早い方法です。

新たに審査を受ける必要がなく、最寄りのコンビニATMですぐに現金を引き出すことができます。

多くのビジネスカードでは、ショッピング枠とは別に数十万円程度のキャッシング枠が設定されていることがあります。

金利は年15%から18%程度とビジネスローンと同水準ですが、申し込み手続きや書類提出の手間が一切かからない点は大きなメリットです。

ただし、すべてのカードにキャッシング機能がついているわけではないため、まずは会員ページや利用明細で利用可能枠を確認してみてください。

③請求書カード払い | 緊急の支払いを先延ばしにする

「請求書カード払い」は、銀行振込で支払うべき請求書を、クレジットカード決済に切り替えることができる新しい金融サービスです。

サービス事業者が取引先への振込を代行し、自社は後日カード会社に代金を支払う仕組みです。

これにより、実際のキャッシュアウト(現金流出)をカードの引き落とし日まで最大60日程度先延ばしにすることができます。

手元の現金が不足していても、支払いを滞らせることなく履行できるため、取引先との信用関係を守ることができます。

手数料は3%から4%程度かかりますが、審査書類の提出は不要で、カードのショッピング枠さえ空いていればすぐに利用可能です。

資金を「借りる」のではなく、支払いのタイミングを「ずらす」ことで資金繰りを正常化させる、賢い防衛策と言えます。

オリコのクレストやビジネスローンに関するよくある質問

まとめ

オリコのCREST for Bizは、低金利でスペックの高い優秀な商品ですが、即日融資には対応していないため、緊急時の利用には不向きです。

「今日中に資金が必要」という場合は、プロミスやアコムなどの消費者金融系ビジネスローンや、ファクタリングの活用が最適解となります。

資金調達において最も重要なのは、自社の置かれている状況(緊急度、必要金額、財務状態)を冷静に分析し、数ある選択肢の中からベストな手段を選ぶことです。

一つの方法に固執せず、複数のカードを持っておくことで、変化の激しいビジネス環境を生き抜くための強固な資金繰り体制を構築してください。

野村税理士事務所代表 野村真一

税理士業界20年超、野村税理士事務所代表でfreee認定アドバイザー。日本税理士会連合会、九州北部税理士会所属。認定経営革新等支援機関の認定事業者として融資支援、補助金の申請支援、経営アドバイスを行う。

税理士試験その他士業を中心とした資格試験取得のための予備校・通信講座選定、勉強方法などのアドバイスを行っている。