「今日中に取引先へ振り込まないといけないのに、手元に資金がない……」

「即日で資金調達できる方法って本当にあるの?どれが一番確実?」]

事業を運営していると、予期せぬ支払いや急な仕入れで、一刻を争う資金繰りに迫られる瞬間があります。

結論から言えば、即日での資金調達は可能です。

ただし、手段を誤ると「審査に時間がかかって間に合わなかった」という事態や、最悪の場合は違法な闇金業者などのトラブルに巻き込まれるリスクもゼロではありません。

特に、初めて利用するサービスや複雑な契約を伴う方法は、事前の準備不足が原因で即日着金を逃してしまうケースも多いため、正しい選択とスピード感のある対応が不可欠です。

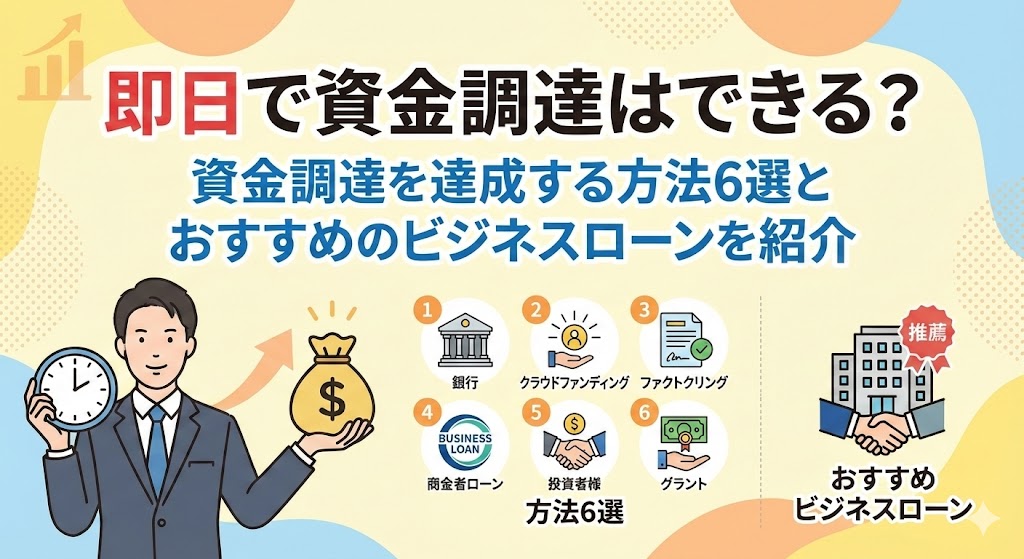

この記事では、即日で資金調達を達成するための6つの具体的な選択肢をはじめ、特におすすめのファクタリングやビジネスローンの特徴、即日入金を確実にするための実践的なポイントを解説します。

焦りからくる判断ミスを防ぎ、安全かつ迅速に資金を確保するためのガイドとして、ぜひ本記事を参考にしてください。

【PR】資金繰りにお困りなら | アクセルファクター

【審査通過率93%の実績!注文書も資金化できる、個人の味方】

「銀行は間に合わない、でも大手ファクタリング会社だと審査が不安…」 そんな時、真っ先にチェックしてほしいのがアクセルファクター。

アクセルファクターの最大の特徴は、機械的なスコアリングではなく「人」を見てくれる柔軟な審査体制です。

審査通過率は93%を誇り、赤字や税金滞納があっても親身に相談に乗ってくれる、まさに駆け込み寺のような存在です。

請求書はもちろん、業務を開始する前の「注文書(発注書)」の段階でも資金化が可能。

材料費や外注費が先に必要なとき、アクセルファクターを知っているだけで資金繰りの選択肢が劇的に広がります。

個人事業主OK、必要書類も「請求書・通帳・身分証」の3点のみ。最短2時間で、事業を止めることなく資金調達できるでしょう。

\通過率93%!最短2時間で入金/

以下の記事では、即日対応のファクタリング会社のサービスや料金を比較解説しているので、ぜひあわせてご覧ください。

事業資金を即日で調達するための6つの選択肢

企業の資金繰りが急速に悪化し、一刻も早い現金の確保が必要となる局面は、経営において決して珍しいことではありません。

即日での資金調達を実現するためには、銀行融資のような時間を要する手段ではなく、審査スピードと入金までの工程が簡素化された選択肢をとることが大切です。

ここでは、数ある資金調達手段の中から、特に即日性に特化した6つの主要な選択肢を紹介します。

- 2者間ファクタリング

- ノンバンク系ビジネスローン

- 手形割引

- 請求書カード払い

- 親族・知人からの借入

- 生命保険の貸付制度

①2者間ファクタリング|売掛金を早期現金化する

2者間ファクタリングとは、企業が保有する確定した売掛債権をファクタリング会社へ売却し、本来の入金期日が来る前に現金化する金融サービスです。

最大の特徴は、取引先(売掛先)に対し債権譲渡の通知を行わず、利用者とファクタリング会社の2社間のみで契約が完結する点にあります。

そのため、取引先に資金繰りの悪化を知られることなく、信用や今後の取引関係を維持したまま資金を調達することが可能です。

Web完結型のサービスを利用すれば、申し込みから審査、入金までが数時間以内で完了する場合もあり、即日調達の確実性が非常に高い手法といえます。

審査においては、利用者自身の経営状態よりも売掛先の企業信用力が重視されるため、赤字決算や税金滞納中であっても利用できる可能性が残されています。

ただし、ファクタリング会社が負う回収リスクが高くなるため、手数料相場は8%から18%程度と、3者間契約よりも割高になる傾向がある点に注意が必要です。

【PR】資金繰りにお困りなら | アクセルファクター

【審査通過率93%の実績!注文書も資金化できる、個人の味方】

「銀行は間に合わない、でも大手ファクタリング会社だと審査が不安…」 そんな時、真っ先にチェックしてほしいのがアクセルファクター。

アクセルファクターの最大の特徴は、機械的なスコアリングではなく「人」を見てくれる柔軟な審査体制です。

審査通過率は93%を誇り、赤字や税金滞納があっても親身に相談に乗ってくれる、まさに駆け込み寺のような存在です。

請求書はもちろん、業務を開始する前の「注文書(発注書)」の段階でも資金化が可能。

材料費や外注費が先に必要なとき、アクセルファクターを知っているだけで資金繰りの選択肢が劇的に広がります。

個人事業主OK、必要書類も「請求書・通帳・身分証」の3点のみ。最短2時間で、事業を止めることなく資金調達できるでしょう。

\通過率93%!最短2時間で入金/

以下の記事では、即日対応のファクタリング会社のサービスや料金を比較解説しているので、ぜひあわせてご覧ください。

②ノンバンク系ビジネスローン|審査スピード重視の融資

ノンバンク系ビジネスローンは、銀行以外の消費者金融や信販会社などが提供する、事業性資金に特化した融資商品です。

銀行融資では審査に数週間から1ヶ月程度を要することが一般的ですが、ノンバンク系ではスコアリングシステムなどの自動審査を導入することで、最短即日での融資実行を可能にしています。

これらのローンは無担保・無保証(第三者保証人不要)で利用できる商品が多く、担保となる不動産を持たない中小企業や個人事業主でも申し込みやすい設計となっています。

金利は年率3%から18%程度と銀行融資に比べて高めに設定されていますが、緊急時のつなぎ資金として短期的に利用する分には、迅速性のメリットが金利コストを上回るケースも少なくありません。

また、総量規制の例外貸付けとして扱われるため、個人の借入総額が年収の3分の1を超えていても、事業の実態や返済能力が認められれば融資を受けられる点も大きな特徴です。

以下の記事では、おすすめのビジネスローンについて比較解説しているので、ぜひあわせてご覧ください。

③手形割引|受取手形を期日前に換金する資産売却

手形割引は、取引先から代金決済として受け取った約束手形を、支払期日が来る前に銀行や専門の割引業者に買い取ってもらい現金化する手法です。

手形は本来、期日まで現金化できない債権ですが、割引料(利息相当分)を支払うことで即座に流動資産に変えることができます。

銀行での割引は金利が低い反面、審査が厳しく時間を要することがありますが、手形割引専門のノンバンク業者であれば、審査基準が柔軟で即日対応が可能なケースが大半です。

割引料の相場は、銀行で年率2%から3.5%、専門業者では2.5%から15%程度となります。

注意すべき点として、万が一手形の振出人が不渡りを出した場合には、割引依頼人が手形を買い戻す義務(買戻し請求権)を負うことが一般的です。

そのため、利用にあたっては振出人の信用状況を十分に把握しておく必要がありますが、手元にある手形を即座に資金に変える手段として古くから利用されています。

④請求書カード払い|クレジットカードで支払いを先延ばす

請求書カード払いは、銀行振込のみに対応している取引先からの請求書に対し、代行業者を通じてクレジットカードで決済を行うことができるサービスです。

利用者がカードで決済すると、代行業者が取引先の指定口座へ現金を即時(または指定日)に振り込みます。

その後、利用者の口座からカード代金が引き落とされるのは翌月や翌々月となるため、実質的に支払いを最大60日程度先延ばしにすることが可能です。

直接現金を調達するものではないため、クレジットカードの現金化という規約違反にはならず安心です。

手数料は決済金額の3%から5%程度が相場であり、ファクタリングよりも低コストで利用できる傾向にあります。

主な特徴は以下のとおりです。

| 特徴 | 請求書カード払い |

| 手数料目安 | 3%〜5% |

|---|---|

| 資金繰り効果 | 支払いを最大60日程度先延ばし |

| 審査 | 原則不要(カード枠があれば可) |

| 利用対象 | 銀行振込のみの請求書など |

審査書類の提出が不要で、カードのショッピング枠さえあれば即座に利用できるため、突発的な資金不足への対応策として近年注目を集めています。

⑤親族・知人からの借入|審査不要で頼める

親族や知人からの借入は、金融機関のような厳格な審査プロセスを経ずに資金を調達できる最も身近な手段です。

信頼関係に基づくため、信用情報機関への照会や決算書の提出といった手続きが一切不要であり、即日で現金を用意できるかもしれません。

金利や返済期限についても当事者間の話し合いで柔軟に設定でき、無利子での借入や出世払いといった条件で合意できる場合もあります。

しかし、金銭の貸し借りは人間関係を破綻させる深刻なトラブルの火種となり得るため、細心の注意が必要です。

後のトラブルを避けるためにも、親しい間柄であっても借用書を作成し、返済計画を明確にしておくことが求められます。

また、年間110万円を超える資金移動は贈与とみなされ贈与税が発生するリスクがあるため、借入であることを証明する契約書を残し、銀行振込で証拠を残す等の税務対策も必要となります。

⑥生命保険の貸付制度|解約や契約者貸付制度で資金を調達する

生命保険の契約者貸付制度は、加入している積立型保険(終身保険や養老保険など)の解約返戻金を担保として、保険会社から資金を借り入れる仕組みです。

解約返戻金の一定範囲内(一般的に7割から9割程度)であれば、審査なしで即座に借り入れることが可能です。

近年ではWeb上のマイページから手続きを行うことで、当日中に指定口座へ着金するサービスを提供する保険会社も増えています。

また、生命保険の貸付制度は、保険を解約することなく保障を継続したまま資金調達が可能です。

金利も年2%から3%程度と、一般的なカードローンやビジネスローンと比較して低く抑えられています。

もし返済が滞った場合でも、最終的には解約返戻金や保険金から相殺されるため、督促を受けるリスクも低いです。

ただし、借入元金と利息の合計が解約返戻金を超えてしまうと保険契約が失効する恐れがあるため、計画的な利用が必須となります。

即日資金調達ならファクタリングがおすすめ!即日調達に向いている理由

数ある即日調達手段の中でも、ファクタリングは特に迅速性と確実性の面で優れており、多くの経営者に選ばれています。

借入とは異なる「債権売買」という性質上、従来の融資審査では対応できなかったケースでも資金化できる柔軟性があるからです。

ここでは、なぜファクタリングが即日の資金調達に最適なのか、その具体的な理由を4つの観点から解説します。

- 担保・保証人が不要でWeb完結なら数時間で着金可能

- 2者間契約なら取引先に通知されず信用を維持できる

- 赤字決算や税金滞納中でも資金調達できる可能性がある

- 融資ではないため信用情報への影響や負債増加がない

理由①担保・保証人が不要でWeb完結なら数時間で着金可能

ファクタリングは借入ではなく、売掛金という資産の売却契約であるため、不動産などの担保や第三者の連帯保証人を用意する必要がありません。

担保評価や保証人の審査といった時間がかかるプロセスが省略されるため、申し込みから契約までのリードタイムが劇的に短縮されます。

特に近年普及しているAI審査やクラウド署名を活用したオンライン完結型のファクタリングサービスでは、対面面談や書類の郵送すら不要となります。

必要書類をアップロードするだけで審査が完了し、最短であれば申し込みから数時間後には指定口座へ現金が振り込まれる事例も珍しくありません。

物理的な移動時間や契約書のやり取りにかかる日数を削減できる点は、一刻を争う資金調達において決定的なアドバンテージとなります。

地方に拠点を置く企業であっても、都心のファクタリング業者を即座に利用できる利便性も大きな魅力です。

理由②2者間契約なら取引先に通知されず信用を維持できる

即日での資金調達を希望する経営者が最も懸念するのは、取引先や銀行に「資金繰りに困っている」という悟られることでしょう。

2者間ファクタリングは、利用者とファクタリング会社の二者間のみで契約を締結する仕組みであり、売掛先(取引先)への通知や承諾は一切不要です。

売掛先は通常通り利用者の口座へ売掛金を入金し、その後利用者がファクタリング会社へ代金を送金する流れとなるため、表面上の取引形態は変わりません。

これにより、取引先に不要な不安を与えることなく、自社の信用情報を守りながら水面下での資金調達が可能となります。

理由③赤字決算や税金滞納中でも資金調達できる可能性がある

銀行融資の審査では、借入人である自社の財務状況や返済能力が厳格にチェックされるため、赤字決算や税金滞納がある時点でお断りされるケースが大半です。

しかし、ファクタリングの審査において最も重視されるのは、売掛金を支払う「取引先(売掛先)」の信用力です。

売掛先が優良企業や公的機関であり、債権の実在性と入金の確実性が確認できれば、利用者自身が赤字や債務超過の状態であっても買い取ってもらえる可能性が十分にあります。

また、税金の滞納がある場合でも、分納の相談を行っている等の事情を説明すれば柔軟に対応してくれる業者は存在します。

理由④融資ではないため信用情報への影響や負債増加がない

ファクタリングによる資金調達は、貸借対照表(バランスシート)上では「借入金」の増加ではなく、「売掛金」の減少と「現金」の増加として処理されます。

つまり、負債比率を高めることなく現金を確保できるため、自己資本比率の悪化を防ぎ、決算書の見た目をスリム化する効果(オフバランス化)が期待できます。

また、信用情報機関(CICやJICCなど)への借入履歴としての登録も行われません。

将来的に銀行融資や住宅ローンなどを検討している場合、ビジネスローンなどで借入残高を増やしてしまうと審査に悪影響を及ぼす可能性がありますが、ファクタリングであればその心配は不要です。

信用情報をクリーンに保ったまま資金を調達できることは、中長期的な財務戦略の観点からも大きなメリットといえます。

ノンバンク系ビジネスローンなら即日借入も可!主な特徴

ファクタリングと並んで即日調達の有力な選択肢となるのが、ノンバンク系ビジネスローンです。

銀行融資と比較して審査スピードが圧倒的に速く、事業資金としての自由度が高い点が特徴です。

特に、売掛金を持っていないBtoC事業者や、直近の売上が立っていない創業期の企業にとっては、ファクタリングよりも利用しやすい場合があります。

ここでは、銀行融資とは異なるノンバンク系ビジネスローンならではの特徴を4つ挙げ、その利便性と活用メリットについて詳しく解説します。

- 銀行融資よりも審査基準が柔軟でスピードが早い

- 無担保・第三者保証人なしで利用できる商品が多い

- 総量規制の対象外(例外貸付け)年収3分の1以上で借入できる場合がある

- 来店不要のオンライン契約なら全国どこからでも申し込める

関連記事:

ビジネスローン「クレスト」は即日融資不可!最短即日のおすすめビジネスローン5選を紹介

特徴①銀行融資よりも審査基準が柔軟でスピードが早い

ノンバンク系ビジネスローンは、銀行が融資対象としにくいリスク層への資金供給を主な役割としています。

そのため、独自のリスク評価モデルやAIスコアリングを採用しており、銀行のプロパー融資では審査落ちとなるような案件でも可決される柔軟性を持っています。

銀行が決算書の内容を細かく精査し、稟議決裁に数週間をかけるのに対し、ノンバンクは主要な数値データや代表者の信用情報を基に、機械的かつ迅速に判断を下します。

この審査プロセスの簡略化により、最短で申し込み当日の融資実行が可能です。

過去に返済遅延があったり、業績が一時的に低迷していたりする場合でも、現状の事業見通しや返済意欲を考慮して融資を行うケースも少なくありません。

特徴②無担保・第三者保証人なしで利用できる商品が多い

中小企業の経営者にとって、融資を受ける際に個人資産を担保に差し出すことや、親族・知人に連帯保証人を依頼することは大きな心理的・実質的負担となります。

ノンバンク系ビジネスローンの多くは、原則として法人代表者以外の第三者保証人を不要とする「第三者保証人なし」の商品設計となっています。

また、不動産などの物的担保を必要としない「無担保ローン」も多く、担保価値のある資産を保有していないテナント型ビジネスやIT企業でも申し込みが可能です。

代表者の連帯保証は求められる場合が一般的ですが、事業と個人の生計が一体化している中小企業においては許容範囲とされることも多いです。

特徴③総量規制の対象外(例外貸付け)年収3分の1以上で借入できる場合がある

個人が貸金業者から借り入れを行う際、貸金業法に基づく「総量規制」により、原則として年収の3分の1を超える貸し付けは禁止されています。

しかし、個人事業主が事業資金として借り入れる場合や、法人が借り入れる場合は、この総量規制の「例外貸付け」または対象外として扱われます。

そのため、事業の実態があり返済能力が認められれば、個人の年収額に縛られることなく、事業規模に見合った金額を借り入れることが可能です。

ビジネスローンは例外貸付けに該当する商品であり、すでに個人のカードローンなどで借入がある場合でも、それとは別枠で事業資金を調達できる可能性があります。

特徴④来店不要のオンライン契約なら全国どこからでも申し込める

かつては融資を受けるために支店窓口へ出向き、担当者と対面で面談を行うことが一般的でしたが、現在は審査のデジタル化が進んでいます。

多くのノンバンク系ビジネスローンでは、申し込みから必要書類の提出、契約締結までをすべてインターネット上で完結できるWeb契約を導入しています。

これにより、近くに店舗がない地方の事業者や、業務が多忙で日中に銀行へ行く時間が取れない経営者でも、オフィスや自宅から24時間いつでも手続きを行うことが可能です。

契約書も電子契約となるため、収入印紙代を節約できるほか、郵送にかかる往復の日数も削減され、融資実行までのスピードが速いです。

審査が早い!緊急時でも安心の即日対応のおすすめビジネスローン3選

即日融資を謳うビジネスローンは数多く存在しますが、実際に「即日」で対応できるかどうかは、業者の審査体制や実績に大きく左右されます。

即日で資金調達のためには、スピード審査に定評があり、かつ信頼できる運営母体を持つサービスを選ぶことが重要です。

ここでは、審査スピードと利便性に優れ、多くの事業者から支持されているおすすめのビジネスローンを3社厳選して紹介します。

| サービス名 | 融資限度額 | 金利(実質年率) | 融資スピード |

| AGビジネスサポート | 最大1,000万円 | 年3.1%〜18.0% | 最短即日 |

|---|---|---|---|

| オージェイ | 最大1億円 | 年10.0%~18.0% | 最短即日 |

| アクト・ウィル | 最大1億円 | 年7.5%~15.0% | 最短即日 |

それぞれの融資条件や特徴を比較し、自社のニーズに合致するサービスを検討してください。

おすすめ①AGビジネスサポート

| 項目 | 内容 |

| 業者名 | オージェイ |

|---|---|

| 限度額 | 最大1億円 |

| 金利(実質年率) | 10.0%~18.0% |

| 融資スピード | 最短即日 |

| 融資対象 | 法人、個人事業主 |

| 担保・保証人 | 不要 ※不動産担保も可 ※法人は代表者保証 |

| オンライン完結 | 不可 ※対面審査 |

| 資金使途 | 事業資金 |

- 最大1億円の大口融資に対応

- 無担保融資や不動産担保融資など多数の商品を選択可

- 赤字決算や税金未納があっても相談可

- 最短即日での融資実行も可能

- 返済期間や返済方法を柔軟に設定可

AGビジネスサポートは、大手消費者金融アイフルグループが運営する事業者向けローンブランドです。

最大の特徴は、大手グループならではの豊富な資金力と審査ノウハウを活かしたスピード対応で、最短即日での融資実行を可能にしています。

融資限度額は最大1,000万円と、無担保のビジネスローンとしては比較的高額な設定となっており、まとまった資金が必要な場面でも頼りになります。

金利は実質年率3.1%〜18.0%と幅がありますが、初回利用でも審査結果によっては金利を下げての借入も不可能ではありません。

法人だけでなく個人事業主も対象としており、来店不要のWeb契約にも対応しているため、全国どこからでもスムーズに申し込みが可能です。

赤字決算であっても、過去の財務内容だけでなく現状の事業内容をヒアリングして審査を行う柔軟な姿勢も、多くの経営者に選ばれている理由の一つです。

おすすめ②オージェイ

| 項目 | 内容 |

| 業者名 | オージェイ |

|---|---|

| 限度額 | 最大1億円 |

| 金利(実質年率) | 10.0%~18.0% |

| 融資スピード | 最短即日 |

| 融資対象 | 法人、個人事業主 |

| 担保・保証人 | 不要 ※不動産担保も可 ※法人は代表者保証 |

| オンライン完結 | 不可 ※対面審査 |

| 資金使途 | 事業資金 |

- 最大1億円の大口融資に対応

- 無担保融資や不動産担保融資など多数の商品を選択可

- 赤字決算や税金未納があっても相談可

- 最短即日での融資実行も可能

- 返済期間や返済方法を柔軟に設定可

オージェイは、大口融資を得意とするノンバンク系の金融会社で、最大1億円という高額な融資枠を提供しています。

独自の迅速な審査を行っており、必要書類さえ揃えば申し込み当日に資金調達することが可能です。

一般的なローンでは時間を要する大口融資も、オージェイなら即日対応のスピード感での調達が期待でき、設備投資や運転資金の急なニーズに役立ちます。

不動産担保を活用すれば、さらに利便性の高い条件で資金を調達できます。

審査においては、過去の数字だけでなく「これからの事業の伸びしろ」を柔軟に汲み取ってくれるため、一度他社で否決された経験がある方でも相談してみる価値があるでしょう。

おすすめ③アクト・ウィル

| 項目 | 内容 |

| 業者名 | アクト・ウィル |

|---|---|

| 限度額 | 300万円〜1億円 |

| 金利(実質年率) | 7.50%〜15.00% |

| 融資スピード | 最短即日 審査は最短60分 |

| 融資対象 | 法人 |

| 担保・保証人 | 代表者保証のみ |

| オンライン完結 | 来店不要 |

| 資金使途 | 事業資金 |

- 最大1億円の大型融資も相談可能

- 最短即日での現金化が可能

- 原則として第三者の連帯保証人は不要

- 無担保の信用保証や不動産担保などさまざまな商品を展開

アクト・ウィルは、中小企業の資金調達支援に特化したビジネスローン会社で、最大1億円までの大口融資に対応しています。

「最短60分」という驚異的なスピードで仮審査の結果を回答しており、急ぎの資金調達において非常に強力なパートナーとなります。

特に「信用保証付融資」や「手形貸付」など、企業の状況に合わせた多彩な融資商品を用意しており、借入の一本化などの相談にも乗ってくれます。

即日融資を実現するためには、午前中の早い時間帯に申し込みを行い、必要書類を速やかに提出することがポイントです。

電話やメールでの相談は24時間受け付けており、資金繰りに悩む経営者に寄り添った迅速な対応が評価されています。

また、期間限定で初回利用者向けに「30日間無利息キャンペーン」を実施しており、短期間のつなぎ資金として利用すれば金利コストをゼロに抑えることも可能です。

法人や個人事業主でも必ず借りられるビジネスローンはある?

事業を営む法人や個人事業主にとって、日々の資金繰りは避けて通れない経営課題です。

特に急な運転資金や設備投資が必要になった際、手続きが煩雑な銀行融資ではなく、審査スピードが早く柔軟な対応が期待できるビジネスローンに注目が集まるのは自然なことです。

しかし、世の中に「必ず借りられる」「審査なし」というビジネスローンは絶対に存在しません。

正規の貸金業者は、法律に基づき必ず返済能力を確認するための審査を行う義務があるからです。

もし「審査なし」等の言葉で勧誘する業者がいれば、法外な金利を要求したり、違法な取り立てを行ったりするヤミ金融である可能性が極めて高いといえます。

資金調達に焦るあまり甘い言葉を鵜呑みにしてしまうと、会社だけでなく家族や従業員まで巻き込む深刻なトラブルに発展するリスクが潜んでいます。

自身の身を守るためにも、金融庁に登録された正規の業者であるかを必ず確認し、安易な誘いには決して乗らないようにしましょう。

状況別・目的別に見る最適な即日調達手段の選び方

資金調達の方法は多岐にわたりますが、すべての企業にとって万能な手段は存在しません。

企業の規模、決算の内容、必要な金額、そして資金の使途によって、選ぶべき最適な手段は異なります。

誤った選択をすると、審査に落ちて時間を無駄にするだけでなく、手数料負担でさらに資金繰りを悪化させるリスクもあります。

ここでは、典型的な5つのシチュエーションを想定し、それぞれの状況において最も可能性が高く、かつメリットの大きい即日調達手段を提案します。

- 【個人事業主・フリーランス】小口対応のファクタリング、ローン

- 【赤字決算・債務超過の法人】売掛金活用のファクタリング

- 【創業直後で決算書がない場合】開業対応のビジネスローン

- 【信用情報に不安がある場合】審査のない資産売却、親族借入

- 【資金使途を問わず現金を手元に残したい場合】ビジネスローン

選び方①個人事業主・フリーランス向け!小口対応のファクタリング、ローン

個人事業主やフリーランスは、法人に比べて信用力が低く見られがちで、利用できる金融サービスが限られる傾向にあります。

数十万円から数百万円程度の小口資金が必要な場合は、個人事業主専門、あるいは少額債権に対応したファクタリングサービスの利用がおすすめです。

ファクタリングなら請求書1枚から買取可能で、オンライン完結型のものが多く、手間なく即日で資金化できます。

また、消費者金融系のビジネスローンも、個人事業主向けの審査スコアリングを持っており、限度額50万円〜300万円程度の範囲であれば、所得証明書などの提出で即日融資が受けやすいです。

担保や保証人が用意できない場合が多いため、無担保・無保証で利用できるこれらのサービスが現実的な選択肢となります。

選び方②赤字決算・債務超過の法人向け!売掛金活用のファクタリング

直近の決算が赤字であったり、累積赤字で債務超過に陥っている法人の場合、銀行や多くのビジネスローンの審査を通過することは極めて困難です。

このような状況下では、自社の信用力を問われないファクタリングが最も確実な手段となります。

売掛先が上場企業や公的機関など信用力の高い相手であれば、自社がどれほど財務難であっても、その売掛金は「優良資産」として高く評価されます。

ファクタリング会社は「債権の回収可能性」を見て審査を行うため、赤字であることは審査否決の直接的な理由になりません。

税金滞納がある場合でも利用可能なケースが多く、まずは手元の売掛金を現金化して当座の支払いを乗り切ることが最優先となります。

選び方③創業直後で決算書がない場合向け!開業対応のビジネスローン

創業して間もない企業や、まだ第1期の決算を迎えていない企業は、審査の拠り所となる決算書が存在しないため、通常の融資審査では門前払いとなることがあります。

しかし、一部のノンバンク系ビジネスローンや創業支援に特化した融資制度では、決算書不要で、事業計画書や通帳の入出金履歴などを基に審査を行ってくれます。

また、代表者個人の信用情報を重視する事業者ローンであれば、法人の実績が乏しくても代表者に返済能力があると判断されれば融資を受けられる可能性があります。

ファクタリングも利用可能ですが、創業直後は売掛金自体が少ないケースが多いため、まずは開業対応のビジネスローンで運転資金を確保する戦略が有効です。

選び方④信用情報に不安がある場合向け!審査のない資産売却か親族借入

過去に返済遅延を起こしている、あるいは現在債務整理中であるなど、代表者の信用情報(ブラックリスト)に不安がある場合、融資形式の資金調達は絶望的です。

このようなケースでは、信用情報を参照しない「資産の売却」による資金調達に切り替える必要があります。

ファクタリングなら売掛金という資産の売却であるため、信用情報が審査に影響しないことが一般的です。

また、社用車、在庫商品、貴金属、有価証券などの不要な資産を専門業者に買い取ってもらい即金化する方法も有効です。

どうしても現金が足りない場合は、審査の存在しない親族や知人からの借入を検討せざるを得ませんが、人間関係に配慮する必要があります。

選び方⑤資金使途を問わず現金を手元に残したい場合向け!ビジネスローン

将来の投資や予備資金として「手元に現金を残したい」というニーズがある場合は、ビジネスローンが適しています。

ビジネスローンで調達した資金は、事業に関連する目的であれば使途が自由であり、運転資金だけでなく設備投資や買掛金の決済など幅広く活用できます。

ビジネスローンによっては、事業資金だけでなく、プライベートの使用も可能です。

また、一度契約して利用限度額が設定されれば、その枠内で何度でも出し入れができるカードローン型の商品もあり、急な出費に備える「保険」としての役割も果たします。

売掛金の額に縛られず、必要なタイミングで必要な額を調達したい場合には、ビジネスローンの枠を確保しておくことが経営の安定につながります。

即日での資金調達を成功させるためのポイント

「即日」という短い時間で資金調達を成功させるためには、単に業者に申し込むだけではやや不安です。

審査には一定の時間がかかり、書類の不備一つで翌日以降に持ち越されてしまうリスクが常にあるからです。

即日入金を実現させるためには、業者側の事情を理解し、審査プロセスをスムーズに進めるための事前準備と戦略が不可欠です。

ここでは、即日調達の成功率を極限まで高めるための、具体的かつ実践的な4つのポイントを解説します。

- 必要書類(決算書・通帳・身分証等)を事前に不備なく揃える

- 審査回答までの時間を確保するために午前中に申し込む

- 即日入金の実績が豊富でオンライン完結の業者を選ぶ

- ローンは審査通過率を上げるために希望額を必要最低限に抑える

ポイント①必要書類(決算書・通帳・身分証等)を事前に不備なく揃える

審査において最も時間を浪費する原因は、提出書類の不備や不足です。

業者が求める書類を即座に提出できるよう、申し込み前にすべての必要書類を手元に揃えておくことが鉄則です。

一般的に必要となるのは以下です。

| 必要書類 | 法人 | 個人事業主 | 備考 |

| 本人確認書類 | 代表者のもの | 必須 | 免許証など |

| 決算書/確定申告書 | 直近2〜3期分 | あるといい (直近2〜3年分) | 税務署受領印が必要 |

| 商業登記簿謄本 | 必須(3ヶ月以内) | 不要 | 取得に時間がかかる |

| 預金通帳コピー | 表紙+半年分の明細 | 表紙+半年分の明細 | 入出金の確認用 |

| 成因証書 | 必須(ファクタリング) | 必須(ファクタリング) | 請求書、契約書など |

【法人の場合】

- 決算書(直近2〜3期分)

- 全銀行口座の通帳コピー(表紙と中身)

- 代表者の身分証明書

- 商業登記簿謄本

- 印鑑証明書

など

【個人事業主の場合】

- 本人確認書類

- 確定申告書(直近1〜3年分)

- 預金通帳のコピー

など

これらはすべて必要というわけではなく、いずれかの提出を求められることが多いです。

特に登記簿謄本や印鑑証明書は取得に時間がかかる場合があるため、常に最新のものを保管しておくか、コンビニ交付などが利用できる準備をしておくと安心です。

書類は鮮明にスキャンまたは撮影し、フォルダにまとめておけば、Web申し込みの際にスムーズにアップロードできます。

ポイント②審査回答までの時間を確保するために午前中に申し込む

即日融資や即日買取を実現するには、金融機関の営業時間内に着金手続きを完了させる必要があります。

多くの業者は14時から15時を当日の振込期限として設定しているため、そこから逆算して審査時間を確保しなければなりません。

そのため、申し込みは必ず「午前中の早い時間帯(できれば9時〜10時)」に完了させることが重要です。

午後に申し込んだ場合、審査がスムーズに進んでも契約手続きや最終確認が夕方になり、銀行の振込取扱時間を過ぎて翌営業日の入金となってしまうリスクが高まります。

また、午前中に申し込めば、万が一書類不備などの指摘があっても、当日中に修正して再提出する時間的猶予が生まれます。

「朝一番での申し込み」は、即日調達を成功させるためのポイントです。

ポイント③即日入金の実績が豊富でオンライン完結の業者を選ぶ

すべての金融業者やファクタリング会社が即日対応できるわけではありません。

HPで「即日対応可」と謳っていても、実際には数日かかる業者も存在します。

確実に即日で資金を得るためには、「AI審査」や「クラウド契約」を導入し、物理的な移動や郵送の手間を排除しているオンライン完結型の業者を選ぶことが肝要です。

また、口コミや評判サイトで「本当に入金が早かった」という実績が確認できる業者や、大手資本が入っている信頼性の高い業者を選ぶこともリスク回避につながります。

特にファクタリングの場合、面談必須の業者は移動だけで半日潰れてしまうため、地方の企業などはWeb完結の業者を選ぶのがポイントです。

ポイント④ローンは審査通過率を上げるために希望額を必要最低限に抑える

ビジネスローンの審査において、融資希望額は審査の難易度を大きく左右する要素です。

希望額が高ければ高いほど、返済リスクが高まるため審査は慎重になり、時間もかかり、否決される可能性も高くなります。

即日での可決を最優先にするならば、希望額は「今日、明日どうしても必要な最低限の金額」に抑えることが賢明です。

例えば、1,000万円の枠が欲しくても、当面必要なのが200万円であれば、まずは200万円で申し込みを行います。

少額であれば担当者の決済権限で即決できるケースも増え、審査通過率とスピードが格段に向上します。

まずは少額で実績を作り、返済を遅延なく行うことで信用を積み重ね、後日増額申請を行うのがひとつの戦略です。

即日の資金調達に焦っていても注意すべきリスク!悪質業者の見分け方は?

資金繰りに困窮し、焦燥感に駆られている経営者は、悪質な業者にとって格好のターゲットです。

「即日」「審査なし」といった甘い言葉に誘われ、冷静な判断力を失ったまま契約してしまうと、法外な金利や手数料を請求され、かえって破綻を招くことになりかねません。

緊急時だからこそ、一歩立ち止まって契約相手を見極める慎重さが求められます。

ここでは、即日調達の現場に潜む代表的な4つのリスクと、悪質業者を見分けるためのチェックポイントを解説します。

- 「審査なし・無条件」等の甘い言葉を使うヤミ金融・違法業者

- 利息制限法の上限を超える高金利での貸し付け

- 相場より著しく高い手数料を要求する悪質なファクタリング業者

- ファクタリングは契約書に償還請求権(ウィズリコース)がないか確認する

リスク①「審査なし・審査甘い」等の言葉を使うヤミ金融・違法業者

正規の貸金業者やファクタリング会社であれば、必ず一定の審査を行います。

「審査なし」「誰でも貸します」「無条件で即日融資」といった広告文句を使用している業者は、基本的にヤミ金融(違法業者)です。

これらの業者は、法律を無視した取り立てや嫌がらせを行うだけでなく、一度関わると法外な金利で借金が雪だるま式に増え、会社だけでなく家族や親戚まで巻き込んだトラブルに発展します。

正規の貸金業者は必ず金融庁への登録を行っており、「登録貸金業者情報検索サービス」で登録番号を確認できます。

登録番号がない、あるいは架空の番号を記載している業者は絶対利用してはいけません。

また、固定電話番号を持たず携帯電話(090金融)だけで営業している業者も同様に危険です。

リスク②利息制限法の上限を超える高金利での貸し付け

貸金業法および利息制限法により、貸付の金利は元本額に応じて年15%〜20%が上限と定められています。

これを超える金利(トイチ、トサンなど)での貸付は刑事罰の対象となる違法行為です。

ビジネスローンを装いながら、手数料や調査費などの名目で実質的に法定利息を超える請求をしてくる業者には注意が必要です。

契約書に記載された表面上の金利だけでなく、実際に受け取る金額と返済総額を計算し、実質年率が法定範囲内に収まっているかを必ず確認してください。

違法な高金利契約は、たとえ合意の上で署名捺印したとしても法的には無効であり、利息を支払う義務はありませんが、トラブルに巻き込まれること自体が大きなリスクです。

リスク③相場より著しく高い手数料を要求する悪質なファクタリング業者

悪質なファクタリング業者にも注意が必要です。

ファクタリング業界は貸金業法のような法規制がまだ十分に整備されていない部分があり、手数料の設定は業者の裁量に委ねられています。

これを悪用し、2者間ファクタリングの手数料相場(10%〜20%程度)を大幅に超える30%以上、場合によっては50%近い手数料を要求する悪質業者が存在します。

また、当初は低い手数料を提示しておきながら、決済直前になって「審査の結果、リスクが高い」などの理由をつけて手数料を引き上げたり、不明瞭な諸経費を差し引いたりする手口も横行しています。

契約前に必ず見積書を取り、手数料率と最終的な入金額を明確に確認することが重要です。

契約書がない、あるいは控えを渡さない業者は論外であり、即座に取引を中止すべきです。

以下の記事で紹介しているファクタリング業者はすべて実績があり、安心して利用できる業者を厳選していますので、ぜひ合わせてチェックしてください。

リスク④ファクタリングは契約書に償還請求権(ウィズリコース)がないか確認する

ファクタリング契約において最も重要な確認事項の一つが「償還請求権(リコース)」の有無です。

償還請求権とは、売掛先が倒産などで代金を支払えなかった場合に、利用者が代わりに支払う義務のことです。

本来のファクタリングは、売掛金の「売買」であるため、原則として償還請求権のない「ノンリコース契約」であるべきです。

もし契約書に「償還請求権あり(ウィズリコース)」の条項が含まれていれば、それは実質的に売掛金を担保にした「借入」と同じであり、売掛先が倒産した際のリスクを利用者が負うことになります。

悪質な業者はこれを隠して契約させようとすることがあるため、契約書に「償還請求権の放棄」や「ノンリコース」の文言が明記されているか、専門用語に惑わされずに徹底的にチェックする必要があります。

他に選択肢はない?即日ではないが数日〜数週間でできる資金調達方法

即日での資金調達は緊急避難的な措置であり、どうしても金利や手数料が高くなる傾向にあります。

もし数日から数週間の時間的猶予があるのであれば、より低コストで安定的な資金調達手段を選択肢に入れるべきです。

長期的な経営の安定を考えるならば、即日調達で急場を凌ぎつつ、並行して条件の良い融資制度への申し込みを進める「二段構え」の戦略が有効です。

ここでは、即日性は低いものの、金利や返済期間などの条件面で優れた6つの資金調達方法を紹介します。

- 日本政策金融公庫(1〜1ヶ月半)

- 銀行プロパー融資(2〜4週間)

- 信用保証付き融資(1〜3ヶ月)

- 不動産担保ローン(3〜4週間)

- ABL(1〜3週間)

- 3者間ファクタリング(1~2週間)

①日本政策金融公庫(1〜1ヶ月半)|低金利で安心感のある融資

日本政策金融公庫は、国が100%出資する金融機関であり、民間金融機関を補完する役割を担っています。

最大の特徴は、圧倒的な低金利と、無担保・無保証で利用できる融資制度が充実していることです。

特に「新創業融資制度」や「経営環境変化対応資金(セーフティネット貸付)」など、実績の少ない企業や業況が悪化した企業を支援するメニューが豊富です。

審査と着金までには通常1ヶ月から1ヶ月半程度の時間を要しますが、金利は1%台から2%台と非常に低く、長期的な返済負担を抑えることができます。

まずは公庫で融資を受け、実績を作ることが対外的な信用の証明となり、将来的に民間銀行からの融資を受けやすくする効果も期待できます。

②銀行プロパー融資(2〜4週間)|長期返済が可能で金利が低い

銀行プロパー融資とは、信用保証協会の保証を付けずに、銀行が直接自のリスクで貸し付けを行う融資のことです。

信用保証料がかからないため調達コストを最も低く抑えることができ、融資限度額も銀行の判断次第で高額に設定できるメリットがあります。

しかし、銀行がすべてのリスクを負うため審査は極めて厳格であり、相応の業歴や良好な財務内容、十分な担保力が求められます。

審査期間は通常2週間から4週間程度かかり、初めて取引する銀行の場合はさらに時間を要することも珍しくありません。

中小企業にとってはハードルが高い方法ですが、メインバンクとの信頼関係を構築し、プロパー融資を引き出すことは経営者としての大きな目標の一つといえます。

③信用保証付き融資(1〜3ヶ月)|信用保証協会が債務を保証してくれる

信用保証付き融資は、公的機関である信用保証協会が借入人の連帯保証人となることで、銀行からの融資を受けやすくする制度です。

万が一返済が滞った場合、協会が銀行に代位弁済を行うため、銀行側のリスクが低減され、プロパー融資が難しい中小企業でも融資を受けられる可能性が高まります。

ただし、利用には所定の信用保証料を支払う必要があり、金利と合わせたトータルコストはプロパー融資より高くなります。

また、銀行の審査に加えて保証協会の審査も必要となるため、申し込みから実行までには1ヶ月から3ヶ月程度と、比較的長い期間を要します。

自治体の制度融資と組み合わせることで、金利や保証料の一部補助を受けられる場合もあり、コストダウンが可能です。

④不動産担保ローン(3〜4週間)|不動産を担保にして高額低金利の借入が可能

所有している土地や建物などの不動産を担保に入れることで、数千万円から数億円規模のまとまった資金を、比較的低金利で借り入れることができます。

無担保ローンに比べて貸し倒れリスクが低いため、返済期間を最長20年〜30年と長期に設定できるケースが多く、月々の返済負担を平準化できます。

銀行で利用する場合は不動産の鑑定評価や抵当権設定登記などの手続きに時間がかかり、融資実行まで3週間から4週間程度が必要です。

ノンバンク系の不動産担保ローンであれば数日〜1週間程度で可能な場合もありますが、金利は銀行より高くなります。

重要な資産を担保に差し出すため、返済不能時には不動産を失うリスクがある点を十分に考慮する必要があります。

⑤ABL(1〜3週間)|売掛債権担保融資ので不動産がなくても借入可能

ABL(動産・債権担保融資)は、不動産担保を持たない企業が、売掛金や在庫商品(動産)、機械設備などを担保にして融資を受ける手法です。

ファクタリングが売掛金を「売却」であるのに対し、ABLは売掛金を「担保」とした「借入」である点が異なります。

売掛債権だけでなく、在庫なども含めて包括的に担保評価されるため、ファクタリングよりも大きな枠で資金調達できる可能性があります。

審査や担保評価には専門的なノウハウが必要なため、取り扱っている金融機関は限られますが、融資実行までは1週間から3週間程度が目安です。

事業活動から生み出されるキャッシュフローを裏付けとするため、事業の継続性を前提とした合理的な資金調達手段として普及が進んでいます。

⑥3者間ファクタリング(1~2週間)|時間はかかるが手数料が割安

3者間ファクタリングは、利用者、ファクタリング会社、そして売掛先(取引先)の3社間で契約を結ぶ形態です。

売掛先に対して債権譲渡の通知を行い、承諾を得た上で、売掛先からファクタリング会社へ直接代金を支払ってもらう仕組みをとります。

2者間ファクタリングと3者間ファクタリングの主な違いは次のとおりです。

| 項目 | 2者間ファクタリング | 3者間ファクタリング |

| 資金調達スピード | 最短即日〜 | 1週間〜2週間 |

|---|---|---|

| 手数料相場 | 8%〜18% | 2%〜9% |

| 売掛先への通知 | 原則不要 | 必要 |

| 審査難易度 | 比較的柔軟 | やや厳しい(売掛先の協力が必要) |

売掛先を巻き込むため、資金繰りの事情を知られるデメリットや、承諾を得るための交渉に時間がかかる(1〜2週間程度)という難点があります。

しかし、ファクタリング会社にとっては債権の存在確認が確実で、回収リスクが大幅に低減されるため、手数料は2%〜9%程度と、2者間に比べて格段に安く設定されます。

取引先の理解が得られる関係性であれば、コストを抑えた資金調達手段として非常に有効な選択肢となります。

まとめ

事業資金を即日で調達するためには、従来の銀行融資の枠組みにとらわれず、スピードに特化した代替手段を戦略的に活用することが不可欠です。

特に「2者間ファクタリング」は、借入を行わずに売掛金を活用でき、かつ取引先に知られずに最短即日で現金を確保できるため、緊急時の切り札として極めて有効です。

また、近年進化している「ノンバンク系ビジネスローン」や「請求書カード払い」も、オンライン完結で迅速な資金繰りをサポートする強力なツールとなります。

重要なのは、自社の置かれた状況(赤字決算の有無、担保の有無、必要な資金額)を冷静に分析し、コストとリスクのバランスを見極めた上で最適な手段を選択することです。

野村税理士事務所代表 野村真一

税理士業界20年超、野村税理士事務所代表でfreee認定アドバイザー。日本税理士会連合会、九州北部税理士会所属。認定経営革新等支援機関の認定事業者として融資支援、補助金の申請支援、経営アドバイスを行う。

税理士試験その他士業を中心とした資格試験取得のための予備校・通信講座選定、勉強方法などのアドバイスを行っている。