事業を営む中で、「今すぐ手元に資金が必要なのに、売掛金の入金は数か月先」といった資金繰りの悩みを抱えることは少なくありません。また、「開業したばかりで資金調達が難しい」とお悩みの方も多いのではないでしょうか。

銀行融資では審査に数週間から1か月以上かかることも多く、支払い期日が迫っている場合には間に合わないケースもあるでしょう。そんなとき頼りになるのが「ファクタリング」です。

ファクタリングは、売掛金を期日前に現金化できるサービスで、なかでも即日入金に対応している業者を選ぶことにより、申し込んだその日のうちに手元に資金を用意できます。融資のように複雑な審査プロセスを踏む必要がなく、個人事業主や開業して間もない事業者でも利用しやすいでしょう。

しかし、即日ファクタリングを実現するには条件やコツを押さえておく必要があり、業者選びを間違えると手数料が高額になったり、悪徳業者に騙されたりするリスクもあります。

そこで本記事では、即日入金が可能なファクタリングの仕組みや注意点、審査に通りやすい業者の選び方、土日対応の可否まで徹底解説します。急な資金需要にお困りの方は、ぜひ参考にしてください。

ファクタリングは即日入金に対応している

入金期日前に売掛金を現金化できるとして便利なファクタリングですが、ファクタリング業者によっては即日入金にも対応しています。そのため、「資金繰りを改善するために、今すぐ手元に資金が欲しい」とお悩みの場合にも非常に助かるでしょう。

ここからは、ファクタリングであればなぜ即日現金化が可能なのか、土日などの休日における資金需要にも応えているのかを解説していきます。

それぞれ見ていきましょう。

融資を待てない人向けのスピード重視の資金調達だから

ファクタリングは、「今すぐ手元に資金が欲しいため、融資を待っていられない」とお急ぎの方におすすめしたい、スピード重視の資金調達方法です。

銀行に融資を申し込んだ場合、早くても数週間、長ければ1か月以上も審査に時間を要するケースも多く、取引先への支払い期日が迫っている場合や、従業員への給与支払いまで猶予がない場合には、融資だと期日に間に合いません。このような時におすすめなのがファクタリングです。

ファクタリングは売掛債権という確実な資産を売却する仕組みのため、融資のように返済能力を細かく審査する必要がありません。複雑な審査プロセスを踏むことなく、本人確認書類・請求書・通帳のコピーなどがあれば審査を申し込めるケースが多いので、申し込みから入金までのスピードが融資より早くなります。

ファクタリングであれば最短即日での資金調達が可能なため、急な支払いに迫られている場合や、事業拡大のチャンスを逃したくない経営者にとって、このスピード感は大きなメリットです。

借りない資金調達のため個人事業主でも即日利用しやすい

ファクタリングは、融資のような借入ではありません。あくまでも債権の売却として捉えられるので、なかなか融資などは難しい個人事業主の方も利用しやすくなっています。

例えば銀行融資を利用する場合、事業規模をはじめこれまでの実績や担保の有無などを細かく審査され、個人事業主となるとスムーズに借入できないケースもめずらしくありません。

しかし、融資よりも審査のハードルが比較的低く、サービスや状況によっては即日対応も可能なファクタリングであれば、個人事業主や独立して間もない経営者の方も資金を調達しやすいでしょう。

さらに、ファクタリングが負債として計上されないのもうれしいポイントです。借入金が増えてしまうと、貸借対照表の負債が膨らむばかりで、「この事業者の財務状況は悪いのでは?」といったマイナスなイメージを与えてしまいます。

一方でファクタリングであれば、資産として考えられる売掛金を現金化するだけなので、決算書の見栄えを保ちながら資金を確保可能です。

次の融資審査や取引先との信頼関係を守りながらも現金が手に入るため、個人事業主にとって非常に大きなメリットとなるでしょう。

売掛先の信用度が重視されるので通りやすいと感じることも

ファクタリングで重視されるのは、利用者本人ではなく売掛先の信用力です。

つまり、仮に利用者自身の信用情報に傷があっても、あるいは開業して間もない状態であったりしても、取引先が信頼できる企業であれば資金調達できる可能性が高まります。この仕組みにより、銀行融資では審査に通らないケースでも資金調達のハードルが低いのがファクタリングの特徴です。

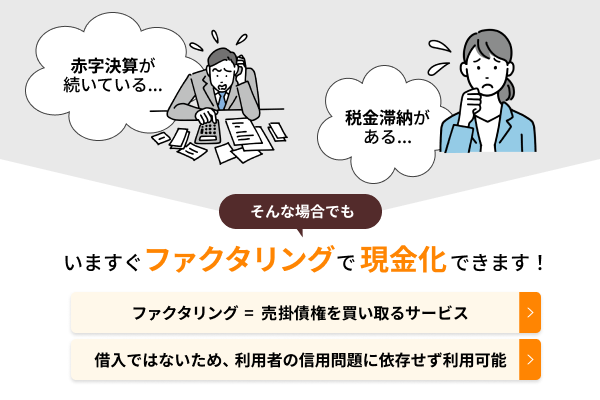

もしも赤字決算や税金の滞納がある場合でも、売掛先が上場企業や大手企業であれば高い確率で買取が成立するケースもめずらしくありません。また、創業1年未満のスタートアップ企業でも、取引先の与信が良好である限り、即日での資金化も叶います。

ファクタリング会社が見ているのは、利用者の支払い能力や信用情報ではなく、売掛金が確実に回収できるかどうかです。利用者の財務状況は二の次と言っても過言ではないため、従来の金融サービスでは資金調達が難しい事業者も利用しやすいでしょう。

土日の急な資金需要に対応するサービスも登場している

従来のファクタリングサービスは平日のみ対応するのが一般的でした。しかし最近では、土日の急な依頼であっても審査・入金に対応する業者が増えつつあり、利用者にとっての利便性は高まっています。

土日の急な資金需要にも対応できる業者が増えた理由の一つが、オンライン完結型ファクタリングの定番化です。オンライン上のみで手続きが完了し、24時間365日申し込み可能なサービスは少なくありません。なかにはAIによる自動審査を導入しているケースも見られ、人の手を介さないことで迅速な判断を叶えています。これにより、平日だけでなく土日も問わず審査可能なサービスが増えてきつつあります。

「土曜日に材料費を支払う必要があるため、急遽手元資金が欲しい」「日曜日に仕入れのチャンスが急遽訪れたので、資金を調達したい」とお困りの際にも、即座に資金を用意できるのは大きなメリットです。

しかし、土日対応のサービスとなると、通常よりも手数料が高めに設定されている場合もあるため注意しましょう。

即日ファクタリングが可能かどうかは条件次第

「即日ファクタリング可能」とアピールするサービスは少なくありませんが、すべてのケースで即日対応できるわけではありません。実際に即日入金されるかどうかは、いくつかの条件をクリアする必要があります。

よくある条件の一つが申し込み時間です。多くのファクタリングサービスでは、午前中や正午までの申し込みに限って即日対応の条件としています。そのため、制限時間内に申し込めなかった場合は、審査や振込手続きが翌営業日にずれ込むため注意が必要です。確実に即日入金を希望するなら、できるだけ早い時間帯に申し込みましょう。

また、提出書類の不備があった場合も、即日ファクタリングが叶いません。請求書や通帳のコピー、本人確認書類のほか、ファクタリングサービスによっては契約書などを用意する必要がありますが、仮に不足していれば再度提出する必要があり、時間がかかって翌営業日以降の対応となってしまいます。

さらに、売掛先の信用力によっても審査時間は変動し、大手企業や官公庁が売掛先の場合は審査が早く進む一方で、それ以外の場合は比較的時間を要する恐れがあります。

「即日ファクタリング可能」と謳っていても、「必ず今日中に現金化できる」と安易に思い込まないことが重要です。

即日ファクタリングの注意点!審査なし・甘いはある?

即日ファクタリングが可能なサービスは、資金調達を急いでいる場合に非常に頼りになります。

しかし、先にも説明した通り必ずしも即日ファクタリングできるわけではないほか、なかには悪徳業者も存在するため注意が必要です。

そこでここからは、即日ファクタリングの注意点について解説していきます。

それぞれ見ていきましょう。

審査なし・審査が甘いファクタリングは存在しない

「審査なしで利用できる」「審査が甘いので誰でも資金調達ができる」といった点をアピールするファクタリング業者も見られますが、このタイプの業者には注意しましょう。

なぜなら、信頼できるファクタリング業者の場合、審査なし・審査が甘いファクタリングは存在しないためです。

ファクタリングは貸金ではなく債権の売買契約ですが、適正な取引を行うためには売掛先の支払能力や契約内容の精査が欠かせません。

「審査なし」「誰でもOK」といった甘い言葉に惑わされず、会社情報が明確で実績のあるファクタリング事業者を選ぶことが重要です。

悪徳業者に注意!「審査なし」「必ず」は警戒

「審査なしで売掛金を即日現金化します」「必ず資金調達が可能です」などと標榜するファクタリング業者の場合、十分に警戒する必要があります。

そもそも、ファクタリングサービスで審査が必要なのはなぜなのか確認しておきましょう。

ファクタリング業者が売掛債権を買い取る際、その債権が本当に存在するのか、売掛先企業がきちんと支払い能力を持っているのかを確認しなければなりません。この確認作業を怠れば、買い取った売掛金が回収できず、業者にとって大きな損害となってしまうためです。

審査なしでファクタリングできるとアピールする業者は、違法な高金利を請求するヤミ金融業者、あるいは詐欺を目的とした悪徳業者であるリスクが非常に高く、仮にこういった業者と取引してしまうと、「法外な手数料を請求されてしまった」「取引中に連絡が取れなくなった」など、後々深刻なトラブルに巻き込まれかねません。

「偽装ファクタリング」とは、高額な手数料を差し引き、売掛債権の買い取り代金を支払うものの、正規の債権売買でないことから、買主が回収リスクを負わず、債権回収できない場合は買戻しを行わせるもので、実態は貸付けです。貸金業の登録がされていない無登録業者のヤミ金融です。くれぐれもご注意ください。

日本賃金業協会:【注意喚起】悪質な金融業者にご注意!

また「審査が甘いため資金を調達しやすい」のような表現についても要注意です。

先ほど説明した通り、銀行融資と比較すればファクタリングの審査基準はやさしく、資金を得られるまでの時間もかかりません。しかし、これは審査が甘いわけではなく、審査で重視される項目が異なるためです。

融資では申込者の信用情報などが重視される一方で、ファクタリングでは売掛先企業の信用力を中心に判断します。そのため、利用者自身の信用問題に多少の問題が見られた場合も、売掛先の支払い能力が高ければ高いほど審査を通過する可能性があります。

しかし、だからといって審査が甘いわけではないので、「審査が甘い」と主張する業者は悪徳業者のリスクが少なくありません。

適切な審査プロセスを経ない取引は、後々のトラブルの原因となります。信頼できるファクタリング業者を選び、透明性の高い取引を心がけましょう。

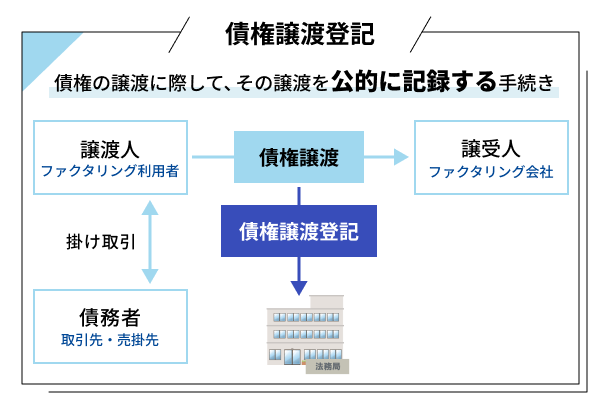

債権譲渡登記が必要なファクタリングは利用しない

債権譲渡登記を求めるファクタリング契約も中には見られますが、この場合は利用しないことをおすすめします。

債権譲渡登記が行われると、その情報は法務局で公開されます。これにより、誰でも閲覧できる状態になる点に注意が必要です。もし取引先企業がこの登記情報を確認した場合、あなたの会社が資金繰りに困っていることが明らかになってしまうと、取引先から信用不安を持たれ、今後の取引関係に悪影響を及ぼす恐れがあるでしょう。

また、2社間ファクタリングを行う場合、登記は不要なケースが多いので、登記を強制的に求めてくる業者は悪徳業者の恐れもあります。登記には別途費用もかかるため、コスト面を考えてもなるべく避けたいところです。また、登記にも時間がかかるため、即日ファクタリングは望めそうもありません。

しかし、3社間ファクタリングや大口の債権取引においては、業者側のリスク管理の観点から登記を求められるケースも中には見られます。このような場合でも、なぜ登記が必要なのか説明してもらい、説明に納得できない場合や、曖昧で不透明さを感じる場合は、他の業者を検討しましょう。

優良なファクタリング業者であれば、登記の有無やその理由について丁寧に説明してくれるはずです。

掛け目を理解して実際の入金額を把握する

ファクタリングを利用する際には掛け目という概念をしっかりと理解しておきましょう。

掛け目とは、売掛債権の額面金額に対して、実際に業者が買い取ってくれる割合を指します。

例えば200万円の売掛債権があり、掛け目が80%と設定されている場合、実際の買取額は160万円となります。残りの40万円は保留金として、一旦業者側に留保される仕組みです。

この保留金は、売掛先企業から実際に入金があった後に返還されますが、ファクタリング手数料はこの買取額から差し引かれるため、最終的に手元に入る金額は想定よりも少なくなることがあります。

仮に200万円の売掛債権で掛け目が80%、手数料が15%の場合、最初に受け取れる金額は136万円(160万円の85%)となります。そして売掛先から入金があった後に保留金の40万円が返還されるため、トータルでは176万円を手にすることになります。

額面金額をそのまま当てにしてしまうとトラブルになりかねないため、実際に手元に入る金額をベースに資金計画を立てましょう。

利用しすぎに注意!手数料で資金繰りが悪化する

ファクタリングは便利な資金調達手段ですが、手数料負担が重なれば経営にとって大きな打撃になりかねません。かえって資金繰りを悪化させる結果を招くため、利用しすぎには注意が必要です。

例えば、2社間ファクタリングの手数料は10%から高いと20%程度まで発生するケースもあり、決して安いとは言えません。

具体的には、月商200万円の事業者が毎月20%の手数料でファクタリングを利用した場合、年間で480万円もの費用が発生する計算になります。手数料だけで事業の利益が大きく削られてしまい、資金繰りには悪影響です。

また、頻繁にファクタリングを利用してしまうと、金融機関から「資金繰りが厳しい」と判断されかねません。その場合、今後の融資審査に悪影響を及ぼすリスクがあります。また、ファクタリングで即時に資金を用意できても、経営体質の改善にはならないため、構造的な問題が解決されないまま依存し続けてしまう恐れもあります。

そのため、ファクタリングはあくまで緊急時の一時的な資金調達手段として活用し、恒常的な資金調達方法として常用するのは避けましょう。

本当の意味で資金繰りを改善するには、以下のような取り組みが必要です。

- 売掛金の回収サイクルを短縮する交渉

- 在庫管理の最適化による無駄な資金の固定化を防ぐ

- 固定費の見直しと削減

- 支払いサイトの適切な管理

- 利益率の改善

ファクタリングはあくまでも緊急時に使用するサービスとして捉えて、上記のような取り組みを中心に長期的な事業の安定と成長を叶えましょう。

即日ファクタリングおすすめ業者18選!ケース別に紹介

ここからは、即日入金も可能なファクタリング業者の中から、おすすめの18社を紹介します。

「審査が柔軟」「土日対応可能」「オンライン対応可能」などのケース別で紹介するので、ぜひ参考になさってください。

審査が柔軟なファクタリング会社

土日対応または少額利用が可能なファクタリング会社

オンライン対応で手間が少ないファクタリング会社

審査が柔軟なファクタリング会社

はじめに、審査の柔軟性が高いファクタリング会社をご紹介します。

「事業者に寄り添って審査してくれるファクタリング会社を選びたい」「はじめてファクタリングを利用するため、できる限り不安のない業者を知りたい」とお悩みの方は参考になさってください。

QuQuMo|オンライン・最短2時間・書類2点

| 入金時間 | 最短2時間 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 売掛金の請求書 銀行通帳のコピー | 対象者 | 法人 個人事業主 |

| 手数料 | 1%〜 | 利用可能額 | 上限無し |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

QuQuMoは、PCやスマートフォンからすべての手続きが完了するファクタリングサービスです。

中小企業や個人事業主から支持されている理由は、オンライン完結という特性を活かした効率的な運営と、スピーディーな審査体制。申込は24時間365日受付可能で、夜間や土日祝日であっても資金調達の手続きを始められます。店舗への来店が不要なため、契約手続きから資金の振込まで素早く完了する点が魅力です。

提出書類は売掛金請求書と通帳コピーの2種類だけで済むため、煩雑な事務作業を大幅に削減できます。加えて、最短2時間という入金実績を持つため、「今すぐ手元に資金が欲しい」といったニーズにも柔軟に応えられるでしょう。

さらに、手数料は1%からとなっており、ファクタリング業界の中でも低コストを実現している点が人気を集めるポイントとなっています。

PMG|最大2億まで資金化可能!最短2時間で入金

| 入金時間 | 最短2時間 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 売掛金の請求書 銀行通帳のコピー 決算書 | 対象者 | 法人 個人事業主 |

| 手数料 | 1〜10% | 利用可能額 | 2億円 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

PMGは、最大2億円の高額案件に対応できる資金力を持つサービスです。大口の資金調達においてもスピーディーな実行が可能で、最短2時間での入金実績があることから、多様な業種・規模の企業に利用されています。

2社間・3社間ファクタリングの両方が選択できるため、取引先に知られずに資金調達したい場合でも安心して活用できるのがうれしいポイント。手数料は1〜10%と業界最低水準で設定されており、高額案件になるほどコストメリットが大きくなる点が魅力です。オンライン完結型の手続きにも対応しているため、遠方の企業でも来社することなく、スムーズに契約を進められる点は利便性に優れています。

50万円から2億円までのファクタリングに対応しているので、大口の資金調達にも適したファクタリング会社といえるでしょう。これまでの取引額は1,840億円に上るのも信頼できるポイントです。

また、企業ごとの資金ニーズに合わせた最適なプランを提案してくれるため、はじめてファクタリングを利用する企業でも安心して相談できます。

ベストファクター|審査通過率92.25%と柔軟な対応

| 入金時間 | 最短即日 | 審査通過率 | 92.25% |

|---|---|---|---|

| 必要書類 | 身分証明書 取引先との契約関連書 入出金の通帳 | 対象者 | 法人 個人事業主 |

| 手数料 | 2%〜 | 利用可能額 | 15万円~1億円 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

ベストファクターは、スピーディな対応を求める企業に適したサービスで、最短即日での振込に対応しています。15万円ほどの少額から1億円以上まで幅広く対応しており、中小企業のさまざまな資金ニーズに応えられる体制が整ったファクタリング会社です。

個人事業主やフリーランスの方でも利用可能で、柔軟な審査基準を採用。必要書類も最小限に抑えられており、請求書や通帳のコピーなど基本的な書類があればスムーズに手続きを進められます。

手数料は2%〜とリーズナブルに設定されており、対面での柔軟な交渉が期待できる点も特徴です。スタッフの対応力や専門知識の高さにも定評があり、ファクタリングの利用が初めての方でも安心して相談できる会社といえるでしょう。

また、審査段階では来店不要なのが助かるポイントですが、契約時には面談が必要となるため注意が必要です。遠方の企業以外は来店が求められるので、オンラインで完結できない点だけ押さえておきましょう。

ビートレーディング|審査に必要な書類は2点

| 入金時間 | 最短2時間 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 通帳のコピー 売掛債権の資料 | 対象者 | 法人 個人事業主 |

| 手数料 | 2社間ファクタリング:10.3% 3社間ファクタリング:6.8% ※平均値 | 利用可能額 | 無制限 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

ビートレーディングは、業界大手ならではの豊富な実績を持ち、即日入金に対応可能なファクタリングサービスです。個人事業主から法人まで幅広く受け入れており、建設業、運送業、製造業といった多様な業種で活用されています。

通帳のコピーや売掛債権の資料を用意すれば審査でき、最短2時間で入金されるのが助かるポイント。急な資金調達が必要な場面でもスピーディーに対応してもらえるでしょう。オンライン完結にも対応しているため、来店が難しい場合でも柔軟に手続きを進められます。

これまでの累計買取実績は1,745億円(2025年12月時点)を超えているため、信頼できるファクタリング会社をお探しの場合にもぴったり。「審査も早くすぐに入金してもらえた」「とんとん拍子に資金調達が完了した」など、高評価の口コミも多数寄せられています。

専任担当者制を採用しており、初回相談から契約後のフォローまで一貫したサポートが受けられる点も、利用者から高い評価を得ている理由の一つです。

SAクラウドファクタリング|24時間以内の審査で最短即日

| 入金時間 | 最短即日 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 昨年度の決算書一式(個人事業主は確定申告書第一表) 入出金明細(直近4か月分) 請求書 | 対象者 | 法人 個人事業主 |

| 手数料 | 2〜9% | 利用可能額 | 下限・上限無し |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

SAクラウドファクタリングは、申込から入金までのスピード感が魅力のファクタリング会社です。

オンライン完結ならではのスピード感が魅力で、24時間(1営業日)以内に見積もりを出してもらえるのがポイント。独自のAI審査を採用しているため、提出書類も請求書や通帳のコピーなど最小限で済み、複雑な手続きは必要ありません。申請から契約手続きまでオンラインで完結し、最短即日での入金が可能です。支払い期日が迫っているなど、急な資金調達が必要な場面でもしっかり対応できます。

個人事業主・小規模事業者や中堅企業まで幅広く利用できるのも特徴で、手数料は2〜9%と幅を持たせた設定ですが、2社間ファクタリングでも比較的リーズナブルな手数料なのが魅力です。

入金スピードが早く、個人事業主も利用できるようなファクタリングサービスをお探しならおすすめです。

メンターキャピタル|審査通過率92%で最短即日現金化

| 入金スピード | 最短即日 | 審査通過率 | 92%(2024年1月~2024年12月の実績) |

|---|---|---|---|

| 必要書類 | 査定申込書 売掛先からの入金が確認できる銀行通帳のコピー(3カ月分) 身分証明書(運転免許証、パスポートなど) 請求書 | 対象者 | 法人 個人事業主 |

| 手数料 | 5%以上(2社間ファクタリング) 2%以上(3社間ファクタリング) | 利用可能額 | 非公開 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

メンターキャピタルは、年間3,000件以上の取引実績を持つファクタリングサービスです。買取率は最大で98%、審査通過率は92%(2024年1月~2024年12月の実績)と高水準で、法人・個人を問わず利用できます。創業1年未満の事業者でも申請できる柔軟性が魅力です。

最短即日での資金調達を実現しているため、お急ぎの場合でも安心できるのが助かるポイント。他のファクタリングサービスで断られてしまった場合でも気軽に相談できるので、期日が間近に迫り資金調達にお困りの方におすすめです。

契約方法はクラウド・来社・訪問の3パターンが用意されており、オンラインで気軽に手続きしたいニーズから、対面で安心して進めたいニーズにまで幅広く応えています。

最短たったの60秒で簡単な審査も行っており、いくら資金を調達できるか調べやすいのも特徴です。

AGビジネスサポート|アイフルグループの独自審査で柔軟

| 入金スピード | 最短即日 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 顔写真付きの本人確認書類(免許証、マイナンバーカード等) 買取希望の請求書 ※請求金額・入金日が確定しているもの 入金済みの請求書(上記の同一売掛先) 上記の入金が確認できる通帳 | 対象者 | 法人 個人事業主 |

| 手数料 | 2%〜 | 利用可能額 | 1万円〜 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

AGビジネスサポートは、ビジネスローン・事業資金援助などのさまざまなサービスを手がけている会社で、ファクタリングサービスも提供しています。

売掛債権を最短即日で現金化でき、買取対象債権は1万円から、手数料は買取額の2%からと良心的な設定なのがうれしいポイント。2社間ファクタリングを選べば、取引先への開示は原則不要で資金調達が可能です。また、オンライン上の簡単申込で完結するため、わざわざ来店する必要がありません。

赤字決算・債務超過・銀行リスケ中・開業1年未満・税金未納がある場合でも、独自審査により買取検討が可能で、完全買取型(ノンリコース契約)のため取引先の破綻リスクは同社が負担してくれるのも助かります。アイフルグループの安心感も特徴です。

土日対応または少額利用が可能なファクタリング会社

ここからは、土日にも柔軟に対応してくれる会社や、少額利用が可能なファクタリング会社を紹介します。

「週末に急に資金が必要になった時にも頼れる存在が欲しい」「少額のファクタリングが可能な会社がない」とお困りの個人事業主の方などは、ぜひ参考になさってください。

ラボル|最短30分・24時間365日振込が可能

| 入金スピード | 審査後最短30分 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 請求書 取引のエビデンスとなるもの(契約書や担当者とのメールなど) | 対象者 | フリーランス 個人事業主 |

| 手数料 | 10% | 利用可能額 | 1万円~ |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

ラボル(labol)は、フリーランスや個人事業主・法人を対象としたオンライン完結型ファクタリングサービスです。1万円〜の少額取引にも対応しています。

最大の特徴は、審査から最短30分を実現した資金調達スピード。銀行の営業時間に制限されることのない、24時間365日体制で振込を叶えているので、即日入金をご希望の場合には非常に心強い存在でしょう。

また、申込から入金まで来店不要で、24時間いつでも手続きが可能です。買取金額は1万円から上限なしと幅広く対応し、手数料は一律10%固定とわかりやすい料金体系を採用しています。

2社間契約方式のため売掛先企業への通知は不要で、取引先に知られることなく資金調達ができるのもメリット。必要書類は請求書・口座入出金明細・身分証明書の3点のみとシンプルで、決算書などもいらず面倒な手続きを省略できます。

振込手数料や取扱手数料などの追加費用は一切かからず、手数料以外のコストが発生しない透明性の高い料金設定なのも助かるポイントです。

しかし、売掛先が法人の場合のみ利用可能で、個人事業主間の取引債権は買取対象外となる点に注意しましょう。

ペイトナー|少額から利用可能で手数料10%固定

| 入金時間 | 最短即日 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 支払い期日が確定している請求書 口座入出金明細(初回ご利用時のみ) 顔写真付き身分証 | 対象者 | 法人 個人事業主 |

| 手数料 | 10% | 利用可能額 | 1~300万円 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

ペイトナーは、個人事業主やフリーランス向けの請求書先払いサービス(ファクタリング)で、建設業や運送業、映像制作、デザイナーなど幅広い業種で利用されています。入金待ちの報酬を即日で受け取れるのが最大の特徴です。

申請から最短数時間で振込が完了し、土日祝日も365日対応しているのが助かるポイント。支払期日まで70日以内の請求書が対象で、必要書類は請求書・口座入出金明細・身分証(初回のみ)の3点のみに抑えられているのも魅力です。

スマホで5分程度の簡単申請のため手間もかからず、面談や電話は不要、決算書や契約書などの面倒な書類準備も必要ありません。手軽に利用できるサービスでありながらも買取対象が幅広く、他社で断られた方や独立したての方、取引先が個人の場合でも利用可能です。

手数料は一律10%とわかりやすく、最小1万円から利用できるため、必要な金額だけピンポイントで資金調達できるでしょう。

みんなのファクタリング|土日祝でも最短60分で振込

| 入金スピード | 最短即日60分 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 請求書や通帳等のエビデンス資料 | 対象者 | 中小企業 個人事業主 フリーランス |

| 手数料 | 非公開 | 利用可能額 | 非公開 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

みんなのファクタリングは、個人事業主・フリーランス・法人向けのオンライン完結型ファクタリングサービスで、最短60分での即日資金化が可能です。2社間契約のため取引先への通知は不要で、Web面談すら必要なくネット上のやり取りだけで完結します。初期費用やシステム登録料、事務手数料、出張費などの諸経費は一切かかりません。

また、独自のAI審査を採用しているので、審査時間は最短30分と非常にスピーディーな対応が強みの一つ。買取金額は1万円から300万円までで、少額の売掛債権にも柔軟に対応しています。

土日祝日も9時〜18時まで年中無休で対応しており、365日いつでも入金可能な体制を整えているため、お急ぎの方も安心できるのが心強いポイントです。必要書類は請求書・通帳コピー・本人確認書類の3点のみとシンプルで、マイページからリアルタイムで進捗確認できるので、遠隔地や地方の企業も気軽に利用できるでしょう。

アクセルファクター|30万円からの少額利用が可能

| 入金時間 | 原則即日 | 審査通過率 | 93% |

|---|---|---|---|

| 必要書類 | 請求書 預金通帳 身分証明書 | 対象者 | 法人 個人事業主 |

| 手数料 | 0.5%〜 | 利用可能額 | 30万円~ |

| 2社間 | 対応可能 | 3社間 | 対応可能 |

アクセルファクターは、中小企業や個人事業主向けのファクタリングサービスです。個人事業主・NPO法人・一般社団法人などさまざまな事業形態に対応しています。

原則即日・最短2時間での振込に対応しており、申込の半数以上が即日決済されているのが信頼できるポイント。手数料は2社間方式で1%〜12%、3社間方式で0.5%〜10.5%と業界最安水準で、買取金額は30万円から上限なしと幅広く対応しているのが特徴です。

最大の強みは審査通過率の高さで、税金滞納中や書類不足、他社で断られたケースでも柔軟に対応し、代替書類などの解決策を一緒に模索してくれます。遠方の方にはオンライン商談も実施しているので、交通費や出張費などの諸経費まで節約できるでしょう。

また、ノンリコース契約なので、買取後に売掛先が倒産しても請求されることはありません。

建設業・運送業・福祉サービス・IT業など幅広い業種で活用されており、資金繰り改善の中長期プランニングも提供するなど、単なる資金調達だけでなく経営コンサルティングも実施しています。

オンライン対応で手間が少ないファクタリング会社

ここからは、オンラインでファクタリングの申込から審査、入金までがスムーズに完結する会社を紹介します。

オフィスまで出向く時間がないケースや、オンライン上で手軽にファクタリングを申請したいという方は参考になさってください。

PAYTODAY|AIを活用した審査システムで迅速対応

| 入金時間 | 最短30分 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 本人確認書類 請求書 入出金明細 前年の決算書 前年の確定申告書 | 対象者 | 法人 個人事業主 |

| 手数料 | 1~9.5% | 利用可能額 | 上限下限なし |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応不可 |

PAYTODAYは、AI技術を活用した即日対応可能なファクタリングサービスです。PCやスマートフォンからの簡単な手続きで、借入ではない形で即日資金調達ができます。

手数料は業界最低水準の1〜9.5%で、初期費用・月額費用は完全無料。買取金額は10万円から上限なしで、最大90日後の請求書まで対応可能です。AI審査により面談・来店不要で全国どこからでもオンライン完結で利用でき、最短30分で入金というスピード感を実現しています。

取引先への通知が不要な2社間ファクタリングを採用しており、売掛先に知られることなく資金調達が叶うほか、法人・個人事業主・フリーランス、さまざまな業種に対応。開業直後や確定申告前の事業者でも利用できるため、「独立したばかりで資金調達に悩んでいる」という方にもぴったりでしょう。

ベンチャー企業・スタートアップや地方中小企業、フリーランスの売上拡大や機会損失防止のほか、新規事業開発などの場面にも適しており、銀行融資が間に合わない場合のブリッジファイナンスとしても活用されています。

株式会社JBL|10秒査定で買取可能金額がわかる

| 入金時間 | 最短2時間 | 審査通過率 | 90%以上 |

|---|---|---|---|

| 必要書類 | 請求書 身分証明書 銀行通帳のコピー 決算書 成因資料 | 対象者 | 法人 個人事業主 |

| 手数料 | 2~14.9% | 利用可能額 | 最大1億円 |

| 2社間ファクタリング | あり | 3社間ファクタリング | あり |

株式会社JBLでは、最短2時間での資金化を実現するオンライン完結型ファクタリングサービスを提供しています。

365日土日祝日の振込に対応しているほか、法人・個人事業主やフリーランスを問わず対象としているため、「支払い期日に間に合わせたい」「開業したばかりで資金調達の手段がない」とお困りの際に非常に助かります。

AI技術を活用した10秒査定システムによって迅速な審査を実現しており、他社で断られた経験がある場合でも柔軟な審査で対応。申込から契約まですべてオンライン上で完結するので、来店不要で全国どこからでも申込可能です。

ファクタリングの手数料は業界最安水準の2〜14.9%に設定されており、手数料以外の請求は一切ありません。買取可能額は最大1億円までと幅広く、小口の運転資金から大口の設備投資費まで対応できるのは心強いでしょう。

ファクタリングのみならず、補助金・助成金の受給支援や、融資に関するアドバイスも提供するなど、資金繰り改善を幅広くサポートしているのも特徴です。

ファクタリングのTRY|Zoom面談の全国対応

| 入金時間 | 最短即日 | 審査通過率 | 非公表 |

|---|---|---|---|

| 必要書類 | 請求書 発注書・契約書 売掛先住所と連絡先 通帳コピー(直近3ヶ月分) | 対象者 | 法人 個人事業主 |

| 手数料 | 10%〜 | 利用可能額 | 10~5,000万円 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

ファクタリングのTRYは、2社間ファクタリングによって最短即日で資金調達が可能なサービスです。売掛金を高額買取することで、事業主の経営と資金調達をサポートしています。

ファクタリングの手数料は基本的に10%〜ですが、他社からの乗り換えは3%優遇と良心的な設定で、安心して利用できる料金体系なのが魅力。最短2時間でのスピーディな入金を実現しており、「できる限り早く手元に資金が欲しい」といったニーズに対応しています。Zoom面談によるオンライン契約を採用しているため、遠方の事業者の方でも当日最短2時間で契約が完了するのも助かるポイントです。

建設業や製造業、運送業や広告業など業界問わず利用されており、「その日のうちに資金を調達できた」「本当に即日現金調達できるか半信半疑だったが助かった」など、うれしい口コミも多数寄せられています。

株式会社No.1|建設業・乗り換え特化など様々なサービス展開

| 入金スピード | 最短即日 | 審査通過率 | 90%以上 |

|---|---|---|---|

| 必要書類 | 通帳のコピー(3カ月分) 決算書(直近のもの) 請求書 | 対象者 | 法人 個人事業主 フリーランス |

| 手数料 | 1~15% | 利用可能額 | 50万円~1億円まで |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

株式会社No.1は、お客様満足度No.1を掲げるファクタリングサービスです。累計9,000件以上の実績を持ち、建設業・運送業・製造業など幅広い業種に対応した豊富な経験があります。

スピード審査・スピード契約を強みとし、最短3時間での資金化実績もあるのが頼れるポイント。2回目以降の利用では更にスピードアップし、毎月継続的に利用できる仕組みが整っています。また、買取手数料は1%~15%で、手数料以外の費用は一切発生しません。買取金額は50万円から5,000万円まで対応しており、1億円以上であっても相談可能です。

オンラインツールを使った商談・契約が可能なので、全国どこからでも電子契約でき、オフィスに訪問することなく資金を調達できるのも助かります。2社間ファクタリングを採用しているため、売掛先企業に知られずに資金調達が可能です。

はじめて利用する法人限定で「初回買取手数料50%割引」あるいは「他社より高額買取保証」の特典も用意されているなど、他社からの乗り換えも歓迎しています。

日本中小企業金融サポート機構|非営利団体の安心感

| 入金時間 | 最短40分 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 口座の入出金履歴(直近3か月分) 売掛金に関する資料(請求書・契約書など) | 対象者 | 法人 個人事業主 |

| 手数料 | 1.5%〜10% | 利用可能額 | 上限なし |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

日本中小企業金融サポート機構は、FACTOR⁺U(ファクトル)と呼ばれる最新のAIファクタリングサービスを提供しています。

FACTOR⁺Uの強みは、AI技術を活用することでファクタリング会社との煩雑なやり取りを最小限に抑え、最短10分で審査結果を提示できる点です。アカウント作成後、マイページから必要書類2点をアップロードするだけで、申請から入金まで最短40分で完了します。登録費用やシステム利用料は一切不要で、手続きは全てオンラインで完結するため、遠方からの申込も問題ありません。

契約はクラウドサインによる電子契約で行われ、契約締結後は原則即日で指定口座に入金されます。非営利型の一般社団法人が運営しているため、中立的かつ公平な立場でサービスを提供しており、ファクタリングがはじめての方も安心して利用できるでしょう。

できる限り早く資金を用意したい方や、信頼感・安全性を重視してファクタリング会社をお探しの場合にぴったりです。

バイオン|AI審査で最短60分!手数料は一律10%

| 入金スピード | 最短即日(60分) | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 代表者様の本人確認書類(運転免許証やパスポートなど) 昨年度の決算書一式 入出金明細 売却予定の請求書(売掛金) | 対象者 | 法人 個人事業主 フリーランス |

| 手数料 | 10% | 利用可能額 | 5万円〜 |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 要問い合わせ |

バイオンは、AI技術を活用したオンライン完結型ファクタリングサービスです。独自の審査システムにより最短60分で審査完了、審査通過後は最短30分で即日入金を実現しています。申込から契約、入金まで面談や電話不要で完結し、必要書類をアップロードするだけで簡単に資金調達が可能です。

手数料は売掛金額の一律10%に設定されており、事務手数料や振込手数料などの追加費用が一切発生しない明瞭な料金体系が特徴です。透明性の高い手数料設定により、事前に正確なコスト計算ができ、予算管理がしやすいのはうれしいポイントでしょう。2社間ファクタリングを中心に提供しているため、取引先に知られることなく資金調達が可能なのも助かります。

また、5万円からの少額債権買取に対応しており、法人だけでなく個人事業主やフリーランスも利用可能です。開業したばかりで手元資金が少ない方や、融資が難しい場合に頼りになるでしょう。急な仕入れや給与の支払い、税金の支払いといったお金が必要な場面で、資金繰りの不安を軽減してくれるサービスです。

トップ・マネジメント|業界最安級の手数料3.5%~

| 入金スピード | 最短即日 | 審査通過率 | 非公開 |

|---|---|---|---|

| 必要書類 | 事業主の本人確認書類 売却希望(売掛金)の請求書 昨年度の決算書 直近7ヶ月の入出金明細 | 対象者 | 法人 個人事業主 |

| 手数料 | 3.5~12.5%程度(2社間ファクタリング) 0.5~3.5%(3社間ファクタリング) | 利用可能額 | 最大3億円(総額) 売掛先1社に対して最大1億円まで |

| 2社間ファクタリング | 対応可能 | 3社間ファクタリング | 対応可能 |

トップ・マネジメントは、経営者支援に特化した多様なファクタリングサービスを提供している会社です。

2社間ファクタリングを中心に幅広いサービスを提供しており、売掛先に知られずに資金調達が可能であるほか、税金滞納や赤字決算でも利用できます。オンライン対応や即日入金にも柔軟に対応し、最短で申込当日中に売掛金を資金化可能です。

2社間ファクタリングは手数料3.5%~、3社間ファクタリングは0.5%~と幅広い料金体系を用意し、どれも良心的な価格設定なのがうれしいポイント。独自のサービスとして、助成金申請とファクタリングを同時スタートできる「ゼロファク」や、広告業界・IT業界専門の「ペイブリッジ」など、業界特化型のプログラムも展開しています。

資金調達コストを抑えた「電ふぁく」は、専用口座を開設したら手数料1.8%~で利用でき、継続利用で与信スコアが上がって手数料が安くなるのが強みです。さらに、請求書発行前でも見積書・受注書・発注書の段階でファクタリングが可能な画期的なサービスも提供しており、製造業やシステム開発など納品までの期間が長い業種にとって非常に助かるでしょう。

143社の中堅企業・大手企業から債権譲渡を認められた実績があり、ファクタリングだけでは解決できない資金繰り全体の問題に関しては、コンサルティングサービスも提供しています。

即日ファクタリングを実現させるコツ

即日ファクタリングを実現するには、次のようなコツを押さえておきましょう。

それぞれのコツについて詳しく解説します。

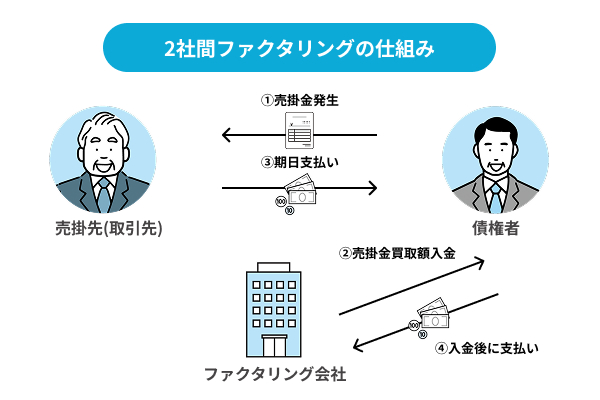

2社間ファクタリングを選ぶ!3社間は即日入金が難しい

即日での資金調達を目指すなら、2社間ファクタリングを利用しましょう。2社間ファクタリングであれば、利用者とファクタリング会社のみで契約が完結するため、手続きがよりスピーディに進みます。

一方、3社間ファクタリングでは売掛先企業の承諾が必要とされるので、先方との連絡や同意取得に時間がかかってしまいます。売掛先企業への説明、稟議、承諾書の取り交わしなど、複数のステップを踏む必要があり、即日中に先方との話が進むケースは非常に稀であると考えられるので、即日入金は現実的ではありません。3社間ファクタリングの場合、どうしても数日から1週間程度の時間を要するでしょう。

3社間ファクタリングの場合、手数料が比較的低い点は大きなメリットではあるものの、スピードを優先するなら2社間一択です。資金調達の緊急度と手数料のバランスを考慮しつつ、即日で資金調達が必要な状況では迷わず2社間を選択してください。

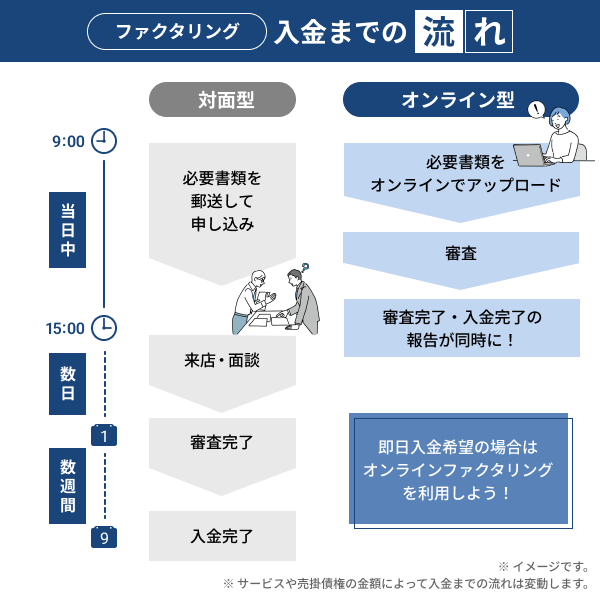

対面不要のオンラインファクタリングを選ぶ

オンライン完結型のファクタリングサービスは、即日入金を叶えたい場合におすすめの選択肢です。書類提出から契約締結までのすべてがインターネット上で完結するため、移動時間や面談の手間が一切かからず、手続きがスムーズに終わると期待できます。

従来の対面型の場合、事務所への訪問や担当者との面談に半日以上要することもめずらしくありませんでした。しかし、対面不要のオンライン型なら、自宅やオフィスからなど場所を問わずに手続きを進められます。また、わざわざファクタリング会社のオフィスまで出向く必要がないため、遠方の優良業者も選択肢に入れられるのは大きなメリットです。

近年では、スマートフォンで書類を撮影してアップロードするだけで、即座に審査が開始されるサービスも増えています。AIによる自動審査を導入している業者では、申し込みから数時間で入金されるケースも多いでしょう。人の手を介さない審査システムを採用していれば、24時間365日いつでも申し込みが可能な点も大きな魅力です。

必要書類が少ないファクタリングを選んで不備をなくす

書類準備は即日入金の成否を左右する重要なポイントです。多くの書類を求める業者では、準備に時間がかかったり不備が発生したりするリスクが高まります。

基本的には請求書、通帳のコピー、身分証明書の3点があれば審査可能な業者を選ぶとスムーズでしょう。決算書や確定申告書、納税証明書などが不要なサービスも存在します。特に個人事業主やフリーランスの場合、複雑な財務書類を準備する負担が軽減されるため、書類が少ないサービスは非常に便利です。

事前にホームページで必要書類を確認し、手元にある書類だけで申し込める業者をピックアップしてください。書類に不備があると再提出が必要となり、即日入金が困難になります。

提出前には記載内容や有効期限を必ずチェックし、文字が鮮明に読み取れる画像をアップロードすることが大切です。画像がぼやけていたり一部が切れていたりすると、それだけで審査が遅れる原因となります。万全に準備を整えておくことで、即日入金への近道となるでしょう。

大手や官公庁の請求書なら審査に通りやすい

売掛先の信用力は、ファクタリングの審査における最重要項目と言っても過言ではありません。

そのため、ファクタリングは利用者よりも売掛先の支払い能力を重視するため、大手企業、上場企業、官公庁などへの請求書であれば、審査通過率が格段に上がります。これらの組織は財務基盤が安定しており、支払い遅延や未払いのリスクが極めて低いと判断されるからです。なかでも官公庁や自治体への請求書はほぼ確実に支払われることから、最も審査が通りやすい債権と考えられるでしょう。

一方、設立間もない企業や財務状況が不透明な取引先の売掛金の場合、審査に時間がかかったり、最悪の場合は落とされてしまうリスクもあります。売掛先の信用調査により多くの時間を要するため、即日入金も困難であると押さえておきましょう。

また、仮に複数の請求書を保有している場合、最も信用力の高い売掛先のものを選んで申し込むことをおすすめします。信用調査が不要、あるいはスピーディに完了する取引先であれば、即日入金の実現可能性が高まるため、お急ぎの場合にも助かります。

個人間の請求書を取り扱うサービスは少ない

個人間取引は、法人間の契約よりもその内容が不明確だったり、支払いトラブルが発生しやすいことから、ファクタリング会社にとってリスクの多い取引です。これにより、フリーランスや個人事業主の間で発生した請求書は、多くのファクタリングサービスで取り扱い対象外となっているため注意しましょう。

ファクタリング会社の多くは、売掛先が法人であることを前提に審査を行っているので、個人宛ての請求書では回収リスクが高いと判断されるのが基本です。個人は法人と比べて財務状況の確認が難しく、突然の廃業や支払い拒否のリスクも高いとみなされてしまうでしょう。

しかし、すべてのファクタリングサービスで個人間取引がNGなわけではありません。一部のサービスでは、「継続的な取引実績がある個人間の請求書であれば対応可能」など、条件付きで取り扱っているケースがあります。過去の入金履歴や取引期間の長さが証明できれば、審査の対象としてもらえることもあるでしょう。

個人事業主同士の取引が中心の方は、事前に対応可否を問い合わせておくことをおすすめします。

それでも、ペイトナーなら一般的に難しい個人間の売掛債権でも利用可能です。ペイトナーとは、累計申請件数40万件以上、利用手数料10%固定のファクタリングサービスです。

個人事業主・フリーランス・法人など、さまざまな種別の人でも利用できます。サービスを申し込む際は事業計画書などの書類提出は不要。申し込みから最短即日で振込が行われます。個人間の取引でも手数料は10%に固定されているため、別途費用がかかることはありません。

個人間の売掛債権を売却したい場合は、ペイトナーを利用すると良いでしょう。

午前中に申し込むと即日入金の可能性が高まる

申し込みのタイミングは、即日入金が可能かどうかに直結するポイントです。

多くのファクタリング会社は銀行振込で入金を行うため、銀行の営業時間内に手続きを完了させなければなりません。そのため、午前中、できれば10時ほどまでに申し込むことで、審査や契約手続きに十分な時間を確保しましょう。

審査時間は通常1時間から3時間程度かかると考えられますが、書類の確認や売掛先の信用調査に予想以上の時間がかかることも少なくありません。午後以降の申し込みとなってしまうと、審査が長引いた場合に当日振込の締め切り時間に間に合わず、翌営業日の入金となるリスクが高まります。銀行の振込受付は一般的に15時までと決められており、それ以降の振込は翌営業日扱いとなってしまうためです。

特に金曜日の午後や祝日前は注意が必要です。もしもタイミングを逃してしまうと、土日を挟んだ週明けまで待たされてしまい、「できる限り早く資金を用意したい」とお困りの場合には致命的になりかねません。

急ぎの場合は前日のうちに必要書類を準備し、当日の朝一番で申し込むことを忘れないようにしましょう。

過去に利用した業者なら手続きがスムーズ

一度取引実績のあるファクタリング業者への再申し込みは、初回よりもスピーディになる傾向があります。初回時に行われる本人確認や基本的な審査がすでに完了しているため、新規の詳細な調査が省略されるためです。利用者の事業内容や支払い実績も把握済みであることから、信頼関係が構築されている分だけ審査がスムーズに進むでしょう。

また、初回利用時に問題なく取引が完了していれば、二回目以降は「優良顧客」として扱われ、なお対応が円滑になることも期待できます。中には継続利用による割引制度を設けている業者も見られ、コスト削減のメリットも得られるかもしれません。

審査時の書類提出まで簡略化されるケースでは、請求書のみで対応してもらえることもあります。通常は必須となる身分証明書や通帳コピーなどの基本書類が不要になることで、準備の手間を大幅に軽減できるでしょう。

資金繰りにお悩みの際には、複数のファクタリング業者と良好な関係を築いておくことで、緊急時の資金調達手段を確保しておくと安心です。

初回は少額の請求書を利用して実績を積み上げる

初めてファクタリングを利用する際は、少額の請求書から始めましょう。高額な請求書では審査が慎重になり、時間がかかる傾向があるため、即日入金をお求めの場合にはおすすめできません。

数十万円程度の請求書であれば、審査のハードルが下がり即日対応してもらいやすくなります。ファクタリング会社側のリスクも小さいため、比較的柔軟な審査基準が適用されることが多いでしょう。

また、初回取引を問題なく完了し、ファクタリング業者から信用を得られれば、次回以降は高額な請求書でもスムーズに審査が通ると期待できます。実績を積み重ねることで、手数料の引き下げ交渉が可能となるケースもめずらしくありません。

最初から大きな金額を動かそうとするのではなく、小さな成功体験を積み重ねることが重要です。小さな金額から始めて徐々に利用額を増やしていくことによって、長期的には最も効率的な資金調達方法となるでしょう。

即日ファクタリングの選び方

ここからは、即日利用可能なファクタリングサービスの選び方を紹介します。

ファクタリングサービス選びにお悩みの際は、次の4点を押さえておきましょう。

それぞれのポイントについて、詳しく解説します。

即日入金に対応しているかホームページで確認する

即日ファクタリングを選ぶ際は、必ず公式ホームページで即日対応の有無を確認しましょう。「最短即日」「当日入金可能」などの明記があるサービスであれば、すぐに資金を調達できる可能性があります。

注意したいのが、単に「スピード対応」「迅速な審査」と書かれているだけの業者は避けるというポイントです。「即日」「当日」といった文言が書かれていなければ、具体的な入金タイミングが曖昧のため、スピード対応と言いながら2日から3日かかるケースも見られます。即日入金できるのかどうか、明確な表記がある業者を必ず選びましょう。

また、申し込みから入金までの具体的な時間の目安が示されている業者もおすすめです。「最短2時間」「平均3時間で入金」など、数字で示されている業者であれば即日入金の可能性が高まります。

他にも確認しておきたいのが、営業時間や申し込み締め切り時間です。「午前中の申し込みで当日入金可能」「14時までの契約完了で即日振込」など、条件が具体的に記載されているかを確認しましょう。条件が設けられている場合、そのルールに則ることで即日入金が叶うはずです。

入金スピードに関して不明点があれば申し込み前に直接確認し、即日入金の条件を明確にしておくことも効果的です。

手数料が相場から外れていないか比較する

ファクタリングの手数料は業者によって大きく異なり、なかには相場から大きく外れている業者も見られます。

2社間ファクタリングの相場は概ね10%から20%程度と考えられますが、これを大幅に超える業者には注意しましょう。

25%〜30%といった高額な手数料を請求する業者も存在し、あまりにも高すぎる手数料を要求する悪徳業者もあります。極端に高い手数料は資金繰りをさらに悪化させるため、お急ぎの場合であっても避けてください。

一方、極端に低い手数料を謳っている場合も、後から追加費用が発生する可能性があるため警戒しましょう。「手数料1%から」と宣伝していても、後から審査手数料・事務手数料・振込手数料などが別途加算され、最終的には予想以上に費用がかかってしまうケースもゼロではありません。

ファクタリング業者を選ぶ際には、口コミや評判も参考にしながら、総合的に判断することが重要です。複数の業者から見積もりを取り、総額でいくらかかるのかを比較した上で、条件を並べて検討するように心がけましょう。

個人事業主なら少額の利用も可能か確認する

個人事業主やフリーランスの方は、少額債権にも対応している業者を選びましょう。多くのファクタリングサービスでは、法人向けサービスを中心に展開しており、最低利用額が100万円以上に設定されているケースもめずらしくありません。

また、大手のファクタリング会社ほど最低利用額が高く設定される傾向にあり、「信頼できる大手サービスを使いたくても、小規模事業者だと申請できない」と悩むケースも見られます。個人事業主の方の場合、数万〜数十万円程度の請求書を扱うことが多いため、少額から利用可能なサービスでなければ活用できません。

そのため、個人事業主の方で資金調達にお悩みの場合は、「個人事業主歓迎」「少額対応可」「フリーランス向けファクタリング」などの記載がある業者を探しましょう。これらの表記がある業者は、小規模事業者の資金ニーズを十分に理解しており、柔軟な対応が期待できます。

最近では、個人事業主・小規模事業者もターゲットとしており、10万円程度から利用できるサービスも増えてきました。オンライン完結型のファクタリングサービスに多い傾向があり、気軽に利用できるのがうれしいポイントです。

少額でも気軽に利用できる業者を見つけておくことで、個人事業主の方も資金繰りの安定を叶えましょう。

会社情報・契約形態・実績が公開されている業者を選ぶ

ファクタリング業者を選ぶ際には、トラブルに巻き込まれないためにも信頼性が非常に重要となります。

信頼できるファクタリング会社かどうかを判断する際、鍵となるのが情報の透明性です。会社の所在地や代表者名、資本金などの基本情報がホームページに明記されているか確認しましょう。悪徳業者の場合、会社の所在地や代表者名などが記載されていなかったり、バーチャルオフィスが記載されているケースも少なくありません。実在する住所なのかどうかまで確認しておくと、よりリスクを抑えられるでしょう。

また、契約形態が2社間か3社間か、償還請求権の有無なども明確に示されているか確認してください。契約内容が不透明な業者は、後からトラブルになる可能性が高まります。リスクを最小限に抑えたい場合は、金融庁への登録状況や業界団体への加盟情報も貴重な判断材料です。貸金業登録があるか、一般社団法人オンライン型ファクタリング協会などの団体に加盟しているかなど、細かな点まで確認してみましょう。

加えて、過去の取引実績や利用者の声が掲載されていれば、さらに信頼度が高まります。具体的な事例や顧客インタビューが公開されている業者は、サービスに自信を持っている証拠といえるでしょう。

即日ファクタリングをおすすめするのはこんな人

最後に、即日ファクタリングがおすすめの人について、4つの特徴に分けてご紹介します。

それぞれの詳細を確認していきましょう。

支払いが迫っていて今日中に現金を用意する必要がある

「支払い期日が間近に迫っているため、今日中に現金を用意しなければならない」「従業員への給与支払日が目前に控えている」とお悩みの場合、即日ファクタリングは非常におすすめです。

先にもご説明した通り、銀行融資では審査に数週間から1か月程度かかるケースが多く、今日明日中の資金調達には対応できません。事業計画書の作成のほか、面談や審査、契約まで複数のステップを経てやっと入金されるため、スピード感に欠けてしまいます。

また、ビジネスローンであっても最短で数日間は要すると考えられるので、支払い期日が近く、今すぐ資金が必要な場合には向いていないでしょう。

一方でファクタリングの場合、売掛債権があれば申し込み当日に現金を手にできる可能性もあります。融資より必要とされる書類も少なく、その日の夕方までに入金されるケースも少なくありません。

仮に支払い遅延が起こってしまうと、取引先との信頼関係を損ない、今後のビジネスに悪影響を及ぼします。一度でも支払いが遅れると、「支払い能力に問題がある会社」というイメージがついてしまい、取引条件の悪化や取引停止につながる恐れもあるため注意が必要です。

資金ショートを回避して事業の継続性を守るためにも、即日対応可能なファクタリングは強力な選択肢となるでしょう。

赤字決算・税金滞納等で金融機関から借り入れできない

決算が赤字であったり税金の滞納があったりすると、銀行や信用金庫からの融資は非常に難しくなります。金融機関は、申込者の財務状況について厳しく審査するのが基本のため、経営状態があまり良くなければ門前払いとなってしまうでしょう。

特に税金の滞納は重大な問題であるほか、信用情報機関に登録されている延滞情報も融資審査に大きく影響します。

一方でファクタリングは、融資ではなく債権の売買取引です。そのため、ファクタリング申込者の信用状態は、大きな問題ではありません。申込者の信用状態よりも、売掛先の支払い能力が重視されます。ファクタリング会社が買い取った債権を回収するには、売掛先企業が確実に支払うかどうかが重要となるためです。

そのため、申込者に赤字や税金滞納があっても、優良企業への売掛債権を保有していれば、ファクタリングで資金を調達するのも難しくありません。財務状況が理由で金融機関に断られた事業者にとって、ファクタリングは貴重な資金調達手段となるでしょう。

支払いサイトが長い売掛金のせいで他の取引が進まない

取引先の支払いサイトが60日〜90日と長期に設定されている場合、その間の運転資金が不足してしまう恐れがあります。「売上としては計上されているのに手元に現金がないため、新たな仕入れや投資ができない」とお困りの方は多いのではないでしょうか。

特に建設業や製造業といった支払いサイトが長めの傾向がある業界では、キャッシュフローの悪化に悩む事業者が少なくありません。大手企業との取引では支払い条件の交渉も難しく、長期サイトを受け入れざるを得ない状況も多いでしょう。

その場合、支払いサイトの長さが影響して成長機会を逃したり、有利な条件での取引を断念したりと、会社にとって悪い事態につながりかねません。大口の受注があっても、必要な材料費や人件費を賄えないために、受注を諦めるケースもあります。

そこでファクタリングサービスを活用すれば、支払サイトが長くても期日を待たずに売掛金を現金化でき、ビジネスチャンスを確実につかめるようになるでしょう。

キャッシュフローの改善は事業拡大の基盤となるので、長期の支払いサイトに悩まされている方には、即日ファクタリングをおすすめします。

開業直後や確定申告前で融資が使えない個人事業主

開業して間もない個人事業主の方で、「実績不足のため金融機関から借り入れできない」とお悩みの場合、ファクタリングは非常におすすめの資金調達方法です。

銀行は、2期分の決算書や確定申告書を求めるケースが多いので、開業1年目の事業者は審査してもらうことすら困難です。また、確定申告を済ませていない時期の場合、所得証明ができないので審査ができなくなってしまいます。開業初年度は前年の所得証明もないため、収入を証明する手段が限られてしまうでしょう。

しかし、事業を軌道に乗せるためには初期段階での資金投入が必要とされ、仕入れ資金、広告宣伝費、設備投資など、スタートアップ期には何かと資金が求められます。

そこでファクタリングサービスを利用すれば、開業直後でも売掛債権さえあれば資金を調達できます。確定申告書の提出を求められないサービスも多いので、スタートアップ期の資金繰りでお困りの際は役立つでしょう。

即日ファクタリングに関するよくある質問に回答

即日ファクタリングの利用に関して、よくある質問に回答します。

法人におすすめのファクタリング会社はありますか?

法人向けでは、「ビートレーディング」や「QuQuMo」、「ベストファクター」などが即日入金に対応しており、多くの人気を集めています。少額向けのファクタリング会社をお探しであれば、「ペイトナー」や「ラボル」などもおすすめでしょう。

また、ファクタリング会社の選定でお悩みの際には、手数料率や審査通過率、入金速度を必ず比較してください。2社間ファクタリングは即日入金が可能ですが、手数料率が高くなりやすいため注意が必要です。3社間ファクタリングは手数料が1〜10%と低めではあるものの、即日入金が難しくなるでしょう。

必要書類が少ない業者ほど審査・入金が早い傾向にあるため、急ぎの場合は書類2〜3点程度で対応できる業者をおすすめします。

土日に申込めるだけでなく入金まで対応する業者は?

土日祝日であっても申込みから入金まで対応している業者は限られますが、存在しないわけではありません。

例えば「ペイトナー」は土日祝日も申込受付から審査、入金まで対応していますが、審査自体が24時間365日とは限らないため注意が必要です。そのため、審査が完了していれば土日であっても入金されますが、完了していない場合は翌営業日の振込となるでしょう。

また、一部の銀行では土日の入金に対応していないため、その場合も翌営業日の振込となります。

ファクタリングで審査に落ちる理由はなんですか?

ファクタリングの審査に落ちる主な理由は次の通りです。

- 売掛先の信用力が不足している

- 売掛金の支払期日が遠すぎる

- 取引実績が浅い

- 利用者の態度に問題がある

ファクタリングでは売掛先の企業が審査対象となるため、売掛先の経営状況が悪いと審査に通るのは難しくなります。

また、利用者に理由がある場合として、取引実績がない・浅い、社会的信用度が低い、申込時の態度が悪いといった点も審査落ちの原因になります。

審査に通過するためには、取引の実績を示す書類をそろえた上で、誠実な対応を心がけることが重要でしょう。

ファクタリングと融資の違いはなんですか?

ファクタリングは売掛金の売買による資金調達のため、借金ではありません。一方で融資は借入れに分類されるため、利用すれば負債が増加します。

ファクタリングと融資では審査対象も異なり、ファクタリングでは売掛先の信用力が重視されるのに対し、融資では利用者自身の信用力が審査されます。

また、資金調達のスピードも大きく異なるポイントです。ファクタリングが最短即日で資金を調達できるのに対し、融資は1か月程度かかるため、お急ぎの場合にはファクタリングがおすすめでしょう。

しかし、高額な資金を調達したい場合、ファクタリングよりも融資がおすすめです。ファクタリングはあくまでも売掛金の売買のため、売掛金の範囲を超えた金額は調達できません。

それぞれで特徴が大きく異なるため、状況やニーズによって使い分ける必要があります。

ファクタリング審査に必要な書類はなんですか?

ファクタリングの審査に必要となる主な書類は、次の通りです。

- 請求書

- 本人確認書類(運転免許証やマイナンバーカードなど)

- 預金通帳のコピー

- 決算書または確定申告書

法人の場合、登記簿謄本(履歴事項全部証明書)や印鑑証明書の提出が求められることもあるため注意しましょう。

また、取引の実態を証明するため、契約書や担当者とのメールなどの成因資料が必要とされるケースもあるほか、業者によっては試算表や資金繰り表の提出を求められる場合もゼロではありません。

一方で、請求書・本人確認書類・通帳のコピーのみで審査可能など、必要書類が少ない業者も見られます。少なければ少ないほど審査・入金が早くなるので、即日入金をご希望の場合は必要書類の少ないサービスを探してみましょう。

手続きの流れはどうなっていますか?

ファクタリングの手続きは、基本的に次の流れで行われます。

- 事前相談

- 申込み

- 必要書類の提出

- 審査

- 契約締結

- 入金

まずファクタリング会社に相談し、売掛金の内容や希望額を伝えます。申込後に必要書類を提出すると、債権額や内容の調査が行われ、審査に通過したら取引条件が確定し契約締結となります。

2社間ファクタリングの場合は契約後すぐに買取代金が振り込まれるので、後日売掛先から入金された代金をファクタリング会社へ支払いましょう。

3社間ファクタリングでは、売掛先へ債権譲渡の通知または同意を得た後、売掛先から直接ファクタリング会社へ支払われます。

ファクタリングは相見積もりしていいの?

ファクタリングを利用する際には、できれば相見積もりを取りましょう。

各社が独自の審査基準と手数料を設けているため、複数社を比較することにより、最も有利な条件で資金を調達できます。

手数料率だけでなく、入金速度・審査通過率・必要書類の数なども比較しておくと、「他のファクタリング会社にしておけばよかった」と後悔するリスクを抑えられます。

複数社に見積もりを依頼する際は、同じ売掛金情報を提示して公平に比較しましょう。

ファクタリング会社は乗り換えしてもいいの?

ファクタリング会社の乗り換えは、他社を利用している間でも可能です。

「もっと手数料を抑えられる会社にしたい」「入金速度の早いところがいい」など、さまざまな目的で乗り換える事業者は少なくありません。

他社の利用実績があることで、新しいファクタリング会社からの信用評価も高まり、手数料が優遇されることも期待できます。

ただし、売却済みの請求書を再度提出してはいけません。二重譲渡となり詐欺などの犯罪に問われることがありますので、絶対にやめましょう。

ファクタリングは違法ではありませんか?

ファクタリングは違法ではありません。民法第466条では「債権は、譲り渡すことができる」と定められており、これにより合法的であると裏付けされています。そのため、売掛金をファクタリング会社に売却して現金化する行為は、法的根拠を持った合法取引です。

ファクタリングが違法と疑われるケースは少なくありませんが、正規のファクタリング会社の場合、金融庁や監督機関のガイドラインに基づいて合法的に業務を行っています。

しかし、違法行為を行う悪徳業者がいないわけではないため、業者選びや契約内容の確認を入念に行いましょう。

取引先にバレたり周りに知られたりしますか?

2社間ファクタリングを利用すれば、取引先にバレることなく資金を調達できます。2社間ファクタリングは自社とファクタリング会社のみで契約するので、取引先に通知する必要がないためです。

一方、3社間ファクタリングの場合、取引先も契約に加わる必要があり、ファクタリングの利用が確実に伝わってしまいます。

また、債権譲渡登記を行った場合や、支払期日に売掛金を入金しなかった場合も、取引先にバレてしまう恐れがあるため注意しましょう。

野村税理士事務所代表 野村真一

税理士業界20年、野村税理士事務所代表でfreee認定アドバイザー。日本税理士会連合会、九州北部税理士会所属。認定経営革新等支援機関の認定事業者として事業再構築補助金の申請支援を行う。